Die vergangenen 200 Jahre belegen: Aktienanlagen sind nicht nur die renditestärkste Anlageklasse, sondern sind entgegen der vorherrschenden Meinung weitaus weniger riskant als vermeintlich sichere Anlagen wie beispielsweise Festgelder oder Staatsanleihen.

Insbesondere der Börsen-Crash im Jahr 2000 vernichtete die in Deutschland sich gerade mühsam entwickelnde Aktienkultur. Die Deutsche Telekom, zu dieser Zeit als Volksaktie der Deutschen aufgestiegen, schlummert heute noch in vielen Depots und führt dort ein bescheidenes Dasein. Nach Angaben des Deutschen Aktieninstituts (1. HJ 2013) gibt es 4,9 Millionen deutsche Aktionäre. 1,8 Millionen hiervon halten Aktien der Deutschen Telekom. Damit ist die Deutsche Telekom mit über 35 % immer noch am stärksten in den Depots der deutschen Aktienbesitzer vertreten.

Trotz üppiger Dividenden sitzen Telekom-Anleger, die gegen Ende des Millenniums eingestiegen waren, noch auf hohen Verlusten von meist über 50 %. Verständlich ist die Reaktion der Anleger. Denn jemandem, der solch negative Erfahrungen gesammelt hat, ist nur schwer zu vermitteln, dass Aktien weniger Risiko beinhalten als vermeintlich sichere Festgelder und Anleihen.

Ein Blick in die Vergangenheit hilft.

Die nachfolgende Grafik zeigt die reale Wertentwicklung von US-amerikanischen Aktien (S&P 500 Index), Festgeld und Anleihen in 30-Jahresperioden von 1800-2013. Hierbei wurde jeweils ein Anfangskapital von 10.000 $ zugrunde gelegt.

Die grünen Balken zeigen das jeweils beste Ergebnis, welches von 1800-2013 innerhalb einer 30-Jahresperiode erzielt wurde. Demnach erzielten US-amerikanische Aktienanlagen im Schnitt eine durchschnittliche, inflationsbereinigte Wertsteigerung von 10,63 % pro Jahr. Mit Festgeldern und Anleihen konnten im Gegensatz dazu real lediglich 7,5 % Rendite pro Jahr realisiert werden. Kurioserweise war das schlechteste Ergebnis, ausgedrückt in Form der roten Balken, welches innerhalb der 30-Jahresperioden erzielt wurde, nicht bei Aktienanlagen zu finden. Diese erreichten immerhin noch eine jährliche Wertsteigerung von 2,81 % und lagen damit deutlich im Plus. Weitaus schlechtere Ergebnisse verzeichneten Festgeldanlagen und Anleihen. Hier lag das Ergebnis mit -1,7 % bzw. -2 % deutlich im Minus. Hätte also ein Anleger innerhalb der Betrachtungsperiode von 1800-2013 30 Jahre lang sein Geld in Festgeld oder Anleihen investiert, so wäre im schlechtesten Fall ein Verlust von -1,7 % bei Festgeld bzw. -2 % bei Anleihen entstanden.

Bei einem Anlagehorizont von 30 Jahren hat die Aktienanlage bislang nie zu Verlusten geführt. Selbst ein Anleger der im Jahr 1903 mit 10.000 $ in den US-amerikanischen Aktienmarkt (S&P 500) eingestiegen wäre und 1933 sein Engagement wieder aufgelöst hätte, hätte trotz der schlimmsten Wirtschaftskrise aller Zeiten sein Anfangskapital mehr als verdoppelt (22.965 $) und eine Minimalrendite von 2,81 % erzielt.

Die beste Rendite in Höhe von 207.103 $ hätte ein Anleger bereits ein halbes Jahrhundert früher realisiert. In diesem Fall hätte er sich im Jahr 1857 für US-amerikanischen Aktien entscheiden müssen. Selbst Anleger, die die letzten 30 Jahre genutzt und von 1983-2013 in US-amerikanische Aktien investiert hätten, wären mit einer Rendite von annähernd 7,5 % p. a. sicherlich zufrieden gewesen.

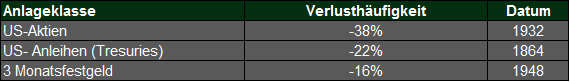

Sicherlich sind Aktienanlagen über kurze Zeiträume mit erheblichen Risiken belastet. Dies wird durch die nachfolgende Tabelle bestätigt. Sie zeigt den maximalen Jahresverlust, den ein Anleger in den drei unterschiedlichen Anlageklassen von 1800-2013 hinnehmen musste.

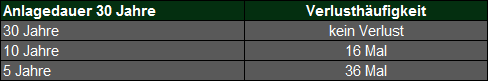

Je länger der Anlagezeitraum gewählt wurde, desto höher war die Wahrscheinlichkeit, dass Aktienanlagen aufgrund ihres Wachstumscharakters zu positive Ergebnisse führen.

Innerhalb der Betrachtungsperiode von 1800 bis 2013 hätte ein Anleger, der fünf Jahre lang in US-amerikanische Aktien investiert hätte, 36 Mal einen Verlust erzielt. Bei einer Anlageperiode von zehn Jahren wäre 16 Mal ein Verlust entstanden, bei 30 Jahren kein einziges Mal.

Doch damit diese Statistik auch für Sie gilt, sollten Sie unbedingt beachten, dass es sich hierbei nicht um Einzelaktien handelt, sondern um einen breit gestreuten Index, bestehend aus 500 Einzelwerten. Ein Anleger, welcher in Einzelaktien investiert, wie beispielsweise die Deutsche Telekom, wird von diesen Ergebnissen nicht profitieren, denn er hat damit Risiken, die nicht kompensiert werden.

Nach unserer Auffassung sind global ausgerichtete und hoch diversifizierte Portfolios in Form von Anlageklassenfonds die weitaus bessere Wahl. Denn diese Anlagen sind noch breiter diversifiziert als US-amerikanische Aktien und investieren in Anlageklassen, welche einen zusätzlichen Mehrwert generieren.

Leider wissen wir nicht, wie sich die Aktienmärkte im nächsten Jahr entwickeln werden. Doch eins wissen wir sicher: Staatsanleihen und Festgeldanlagen werden in Zukunft keine Alternative zu Aktien bieten – denn diese Anlagen blieben schon in der Vergangenheit jeglichen Nachweis schuldig.