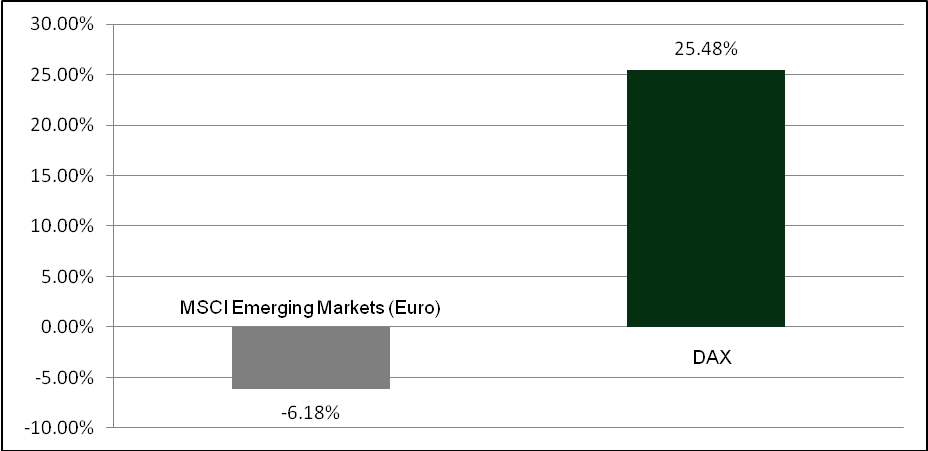

Insbesondere das Jahr 2013 war für Anleger in Schwellenländern ein eher schwieriges Jahr. Während die globalen Aktienmärkte zweistellige Gewinne verzeichneten, erreichten Schwellenländer auf Jahressicht ein leichtes Minus. Auch der Jahresbeginn 2014 verlief eher bescheiden.

Belastet wurden die Schwellenländer durch das Tapering der US-amerikanische Notenbank und einer verbundenen Angst vor einer konjunkturellen Abschwächung in Asien. Hinzu kommen weitere Ängste, wie das Platzen der chinesischen Immobilienblase und politische Unsicherheiten in Ländern wie beispielsweise in Thailand, der Türkei und Brasilien. Insbesondere der sich zuspitzende Konflikt in der Ukraine und die Intervention Russlands verstärkt die ohnehin schon angespannte Gemengelage und führte schlussendlich dazu, dass Investoren massiv Geld aus den Schwellenländern abziehen.

Doch was tun, wenn man in Erwartung überdurchschnittlicher Wachstumsaussichten Teile seines Vermögens in Schwellenländern angelegt hat? Soll man verkaufen? Möglicherweise ist die Wachstumsstory der Schwellenländer ja ein für alle Mal vorbei.

Hierzu lohnt der Blick in die Vergangenheit

Die Marktentwicklung, die wir heute in den Schwellenländern beobachten, verläuft in keiner Weise anders als die Wertentwicklung der Schwellenländer in der Vergangenheit. Da Schwellenländer über ein stärkeres Wachstumspotenzial verfügen, sie die entsprechenden Erwartungen aber nicht immer erfüllen können, kommt es von Zeit zu Zeit zu Enttäuschungen (in der Regel alle 5-10 Jahre). Auf diese Enttäuschungen reagieren Aktienanlagen mit Kursabschlägen, die bei Schwellenländern durchaus heftiger ausfallen können. Im Laufe der Zeit folgen Restrukturierungsmaßnahmen, welche die Märkte wieder stabilisieren und die Grundlagen für einen erneuten Aufschwung legen.

Ein Zyklus, der dann wieder von vorne beginnt

Die nachfolgende Grafik veranschaulicht diese Sichtweise. Sie zeigt die Wertentwicklung seit 1991 (Drei-Jahres-Renditen rollierend) von Schwellenländern im Vergleich zu den globalen Aktienmärkten. Demnach gibt es Phasen, in denen Schwellenländer eine bessere Entwicklung aufweisen als die globalen Aktienmärkte und Phasen, in denen sich die globalen Aktienmärkte besser entwickeln.

Diese gegensätzliche Entwicklung ist außerordentlich förderlich für global ausgerichtete Aktienportfolios. Denn Schwellenländer tragen dazu bei, ein internationales Aktienportfolio zu stabilisieren und Erträge genau dann zu liefern, wenn die globalen entwickelten Aktienmärkte nicht laufen.

Welche Strategie ist hierfür am besten geeignet? Was kann man tun, um von dieser Entwicklung zu profitieren?

Die Antwort ist einfach. Tun Sie das Gleiche, was Sie in der Vergangenheit immer getan haben.

Voraussetzung ist, dass Ihr Portfolio im Rahmen Ihrer Risikotragfähigkeit ausgerichtet ist. Demnach werden Sie Ihre Aktien und Anleihequote in regelmäßigen Abständen überprüfen und in Anlehnung an Ihre Risikotragfähigkeit an die Ursprungsgewichtung anpassen. Analog hierzu werden Sie auch Ihre Quote den Schwellenländern anpassen. Somit werden Sie bei günstigen Kursen, Aktien der Schwellenländer kaufen und im Gegenzug Aktien der etablierten Märkte verkaufen.

Diese systematische Art, Ihr Portfolio veränderten Marktsituationen anzupassen (Rebalancing), ist das Beste, was Sie tun können, ohne von Ihrer Strategie abzuweichen. Mit anderen Worten: Sie tun das,was Sie immer tun und optimieren durch die Rückführung Ihrer Anlagen auf die Ursprungsgewichtung systematisch Ihr Portfolio, indem Sie von günstigen Einstiegskursen profitieren und Anlagen reduzieren, die gut gelaufen sind.

Eins ist sicher: Ein Anleger, der an den „Diesmal-ist-alles-anders-Effekt“ glaubt, wird sich in Panik von Anlagen trennen und nie ein Vermögen aufbauen. Wir empfehlen Anlegern:

"Dieses Mal ist alles anders: Acht Jahrhunderte Finanzkrisen"von Carmen M. Reinhart und Kenneth Rogoff

Das Buch blickt zurück auf unzählige Ereignisse, die das Börsengeschehen beeinflusst haben – Übertreibungsphasen, Bankenpleiten, Hyperinflation, Währungszusammenbrüche und alles, was sich ein paranoider Schwellenmärkte (Emerging Markets) Investor vorstellen kann. Dieses Buch hat eine heilende Wirkung auf all jene, die glauben, dass die Welt an den Kapitalmärkten sich gerade dieses Mal geändert hat.

(Foto: crimson – Fotolia.com)