Punkt 1: Investieren heißt wissen, spekulieren heißt glauben.

Wenn Sie unnötige Fehler in der Geldanlage vermeiden möchten, investieren Sie wissenschaftlich, und lassen Sie sich nicht von Halbwissen und Spekulation leiten.

Ein Vermögen braucht Zeit. Bitte lösen Sie sich von dem Gedanken, innerhalb kurzer Zeit reich zu werden. Dies gelingt nur ausgesprochenen „Glückspilzen“ und ist mit einem Lottogewinn vergleichbar, aber keine verlässliche Strategie. Unsere Kunden suchen einen bewährten Ansatz, der nicht auf Glück, sondern auf wissenschaftlichen Fakten beruht und vor allem für jedermann nachvollziehbar und umsetzbar ist. Kurzum, jeder, der diese Strategie nutzt, ist damit in der Lage, seine finanziellen Ziele zu erreichen.

Um langfristig ein Vermögen aufzubauen, ist die richtige Zusammensetzung Ihrer Anlagen von entscheidender Bedeutung. Das Entschlüsseln dieser Zusammensetzung ist eines der größten Geheimnisse der Kapitalmärkte und machte einige Wissenschaftler (Harry Markowitz und William F. Sharpe, 1990) zu Nobelpreisträgern. Aufbauend auf diesen Grundlagen haben die Forschungsergebnisse der Wissenschaftler Eugene Fama und Kenneth French die Kapitalmarktforschung, insbesondere für den strategischen Vermögensaufbau, revolutioniert. Im Gegensatz zur Finanzindustrie haben diese Wissenschaftler keine materiellen Interessen und sind nicht am Produktverkauf interessiert.

Lesen Sie hierzu einen Artikel aus der Zeitschrift Capital (Ausgabe 03/2016): Die Rendite Legende

Aus diesem Grund sind wissenschaftliche Forschungsergebnisse und deren Umsetzung besonders wertvoll für Anleger.

Profitieren Sie von den Erkenntnissen der Wissenschaft!

Das 10-Schritte-Programm macht sich diese Forschungsergebnisse zunutze und distanziert sich bewusst von Mythen und Verkaufsstrategien der Finanzbranche.

Punkt 2: Der Nachweis für den Anlageerfolg liegt in der Vergangenheit!

Wenn man die zukünftige Entwicklung eines langfristig ausgerichteten Portfolios abschätzen möchte, hilft nur ein ausgedehnter Blick in die Vergangenheit. Hierbei haben rückwirkende Betrachtungszeiträume von fünf oder zehn Jahren wenig Aussagekraft. Unser Augenmerk liegt vielmehr auf Marktdaten der letzten 100 Jahre. Ein solcher Betrachtungszeitraum umfasst eine Vielzahl von Ereignissen und Krisen, die die Finanzmärkte entscheidend geprägt haben und kurzfristig geprägtes Denken relativieren. Nachfolgend ein kurzer Überblick über die wichtigsten Ereignisse:

Der Erste Weltkrieg, die Hyperinflation in Deutschland (1923), die Weltwirtschaftskrise (1929), der Zweite Weltkrieg, die Abschaffung des Bretton-Woods-Systems (1973), Ölkrisen (1973/1979), Mexiko-, Argentinien-, Russlandkrise (1990er-Jahre), Abschaffung der D-Mark (1999), die Dotcom-Blase (2000), 9/11, die Finanz-, Staatsschuldenkrise (2007) etc.

Vieler Anleger sind der Auffassung, dass die derzeitige Krise die schlimmste ist!

Trotz all dieser „schweren“Krisen verzeichnete der S&P 500 Index von 1901 bis zum Jahr 2000 eine Wertentwicklung von 19.118 Prozent. Bitte denken Sie darüber nach!

Wissenschaftler haben mit Hilfe dieser Daten ökonomische Risikofaktoren identifiziert, welche auch die zukünftig zu erwartenden Renditen mit hoher Wahrscheinlichkeit bestimmen werden. Auf Basis der Risikofaktoren lassen sich Portfolios konstruieren, die langfristig eine optimale Rendite-/ Risikokombination darstellen und damit die Grundlage für ein effizientes Portfolio bilden. Dieses effiziente Portfolio liefert erstaunliche Ergebnisse und ist die Lösung für den langfristigen Vermögensaufbau.

Kritisch betrachtet kann die Vergangenheit natürlich niemals eine Garantie für die Zukunft sein, aber sie ist weitaus besser als ein Blick in die Glaskugel.

Punkt 3: Wie ist der Zusammenhang von Rendite, Risiko und dem Faktor Zeit? Oder: Warum verlieren Anleger die Nerven?

Genau wie ein Jurist, der das Gesetz kennen muss, ist es für Anleger von elementarer Bedeutung, die Grundregeln im Umgang mit Finanzrisiken zu verstehen. Ausgedrückt wird das Risiko durch die Volatilität, also die Schwankungsintensität eines Portfolios.

Die meisten Privatanleger haben bei ihrer Anlagestrategie eher die erwartete Rendite im Blick, als sich mit „negativen Gedanken“ über das Risiko auseinanderzusetzen. Sie jagen auf Basis bruchstückhafter Informationen den neusten und aussichtsreichsten Empfehlungen hinterher, investieren in die „besten“ Fonds, die „heißesten“ Aktien, die interessantesten Zertifikate-, oder versuchen, höhere Renditen durch „bonitätsschwache“ Anleihen zu realisieren. Häufig vernachlässigen sie das Risiko, das sie über die erworbenen Titel in Kauf nehmen. Dabei ist gerade die Steuerung des Risikos in Form einer professionell ausgerichteten Diversifikation von zentraler Bedeutung für den Anlageerfolg.

Zahlreiche wissenschaftlich durchgeführte Analysen belegen, dass es Privatanlegern selten gelingt, den Markt zu schlagen. In der Mehrzahl der Fälle erwirtschaften sie eine unterdurchschnittliche Rendite bei gleichzeitig höherem Risiko (vergl. Barber/Odean 2000/2001/2011). Statistisch betrachtet gehören Privatanleger damit zu der Gruppe mit den schlechtesten Anlageergebnissen.

Punkt 4: Warum verbrennen aktive Investoren ihr Geld?

„Aktiv“ investieren heißt, durch geschickte Auswahl (Timing) eine überdurchschnittliche Rendite zu erzielen. Dabei ist kaum etwas schwieriger, als die Preisentwicklung von Finanzmärkten vorherzusagen.

Ähnlich wie Wetterprognosen, die für einige Tage noch verlässliche Ergebnisse liefern, werden diese über längere Zeiträume immer mehr zum Glücksspiel. Wer kann schon sagen, ob in einem Jahr die Sonne scheint oder welche Temperatur es dann gerade hat?

Selbst wenn es talentierten Experten mit guten Marktkenntnissen gelingt, über kürzere Zeiträume den Markt zu schlagen, so gelingt dies über längere Zeiträume eher selten.

Die Ursache liegt in einer Vielzahl von preisrelevanten Informationen, die den Markt beeinflussen. Um den Markt zu schlagen,wären „Vorabinformationen“ oder sogenanntes „Insiderwissen“ erforderlich. Selbst wenn in Ausnahmefällen unerkanntes „Insiderwissen“ nicht auszuschließen ist, ist ein Mehrwert bei der hohen Informationseffizienz der Märkte (Informationen werden in Sekundenbruchteilen verarbeitet) immer unwahrscheinlicher. Schneller als der Markt zu sein, ist in der heutigen Zeit faktisch so gut wie unmöglich. Zudem handelt es sich bei Insiderwissen um verbotenes Wissen, welches durch Wirtschaftsprüfer, Compliance-Abteilungen und Börsenaufsicht streng überwacht wird.

Damit basiert jegliche Über- und Unterperformance auf einer zufälligen Entwicklung oder – anders ausgedrückt – auf Glück. Denn was zuverlässig prognostiziert werden kann, braucht nicht mehr prognostiziert zu werden (Frei übersetzt Ammous/Phelps 2009:3).

Das nachfolgende Beispiel zeigt einen signifikanten Fall von Prognosegüte:

So betrug beispielsweise kurz vor dem „Technologieaktiencrash“ im Jahr 1999 der Anteil der Verkaufsempfehlungen amerikanischer Aktienanalysten nur etwa 1 Prozent (Quelle: The Economist 5.5.2001).

Der Hauptgrund, warum „aktives“ Investieren nicht zum Erfolg führt, ist, dass sich die entscheidenden Gewinne und Verluste an den Finanzmärkten auf wenige Tage konzentrieren. Zwischen 1995 und 2005 fiel ein Großteil des Gesamtwertzuwachses (98 Prozent) des S&P 500 an nur 20 Tagen an. Selbstredend, dass man diese 20 Tage nicht vorhersehen kann.

Die Jagd nach einer Überrendite durch „aktives“ Management ist somit ein Mythos der Finanzindustrie; sie hat mit einer gigantischen Verkaufsmaschinerie einen Markt erschaffen, der einzig und allein dazu dient, die höheren Gebühren, die bei „aktivem“ Management anfallen, zu rechtfertigen.

Punkt 5: „Stockpicking“ oder weshalb die Auswahl der „besten Aktien“ nur etwas für Glücksspieler ist.

Investoren, die ihr Vermögen in „Einzelaktien“ anlegen, glauben an ihre Fähigkeiten. Sie sind überzeugt, dass sie die Finanzmärkte besser einschätzen können als andere Anleger und über ein besseres Branchen-, und Unternehmenswissen verfügen, um durch die richtige Auswahl von Aktien eine höhere Rendite als der Gesamtmarkt zu erzielen. Aber auch hier gilt die eiserne Regel, dass ein höherer Gewinn nur mit höherem Risiko erkauft werden kann. Risiko lässt sich jedoch über breit aufgestellte Portfolios, mit einer Vielzahl von Aktien, wie beispielsweise mit Indexfonds, weitaus besser diversifizieren. Portfolios mit spekulativen Einzelaktien sind in der Regel schlechter diversifiziert und damit mit höheren Risiken behaftet.

Studien belegen, dass es nur ca. einem Prozent der Anleger gelingt, den Markt langfristig zu schlagen.

Aufgrund der Vielzahl von Anlegern, die auf „Stockpicking“ setzen, gibt es auch immer „Glückspilze“, die zumindest temporär gegen den Markt gewinnen. Jedoch lässt sich aufgrund der Zufälligkeit nicht ableiten, dass diese Anleger auch in Zukunft zu den Gewinnern zählen werden. Sie hatten einfach nur Glück!

Punkt 6: Weshalb Fondsmanager und Finanzgurus Ihnen nicht helfen werden

Grundsätzlich setzen Empfehlungen in Finanzangelegenheiten ein hohes Maß an Vertrauen voraus. Umso erstaunlicher ist es, dass dieses Vertrauen bei potenziellen Investoren in Bezug auf Anlageempfehlungen stark ausgeprägt ist und wenig hinterfragt wird. Bedenkt man, dass „aktive“ Fondsmanager oder sogenannte „Gurus“ mit öffentlich zugänglichen Informationen arbeiten und als Konsequenz ihre Ergebnisse mehr auf Glück als auf Können basieren, so relativiert sich dieser Zustand zwar durch die Nutzung gewisser Systeme und Techniken, ändert jedoch nichts an den Tatsachen. Aus diesen Gründen gelingt es nur wenigen „Profianlegern“, die Marktentwicklung dauerhaft zu übertreffen.

Nach einer Studie von Morningstar haben 95 Prozent aller US-Aktienfonds über die Jahre 1990 bis 2005 eine schlechtere Wertentwicklung erzielt als ihr Vergleichsindex S&P 500.

Auch gelingt es den besten Fondsmanagern nicht, sich dauerhaft in der Spitzengruppe der „Besten“ zu halten. Nach drei Jahren sind von den ursprünglichen 100 Spitzenfondsmanagern nur noch weniger als 2 Prozent in der Bestenliste vertreten. Bedenkt man noch, dass besondere „Talente“, vergleichbar mit dem Vereinswechsel von Spitzenfußballern, ihren Arbeitgeber wechseln, dann wird die Auswahl eines Spitzenfonds zu einem Unsicherheitsfaktor, welcher für den langfristigen Vermögensaufbau eher weniger geeignet erscheint.

Punkt 7: Eine Grundvoraussetzung für den langfristigen Anlageerfolg

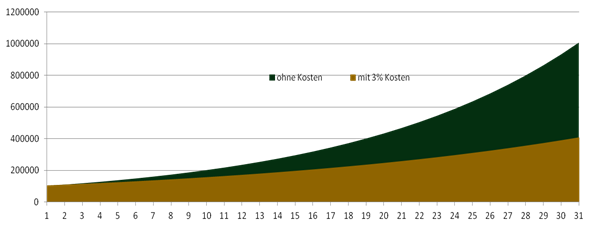

Wenn es schon nicht möglich ist, besser zu sein als der Markt, dann ist eine wesentliche Stellschraube ausschlaggebend. Vielen „aktiven“ Anlegern ist nicht bewusst, dass „aktive“ Anlagekonzepte hohe Gebühren beinhalten und dadurch ihre Nettorendite stark belasten. Zu den ausgewiesenen Gebühren für Management, Verwaltung sowie Erfolgsbeteiligungen müssen auch noch Transaktionskosten, die mit zunehmender Umschlagshäufigkeit im Portfolio steigen, berücksichtigt werden. Nach Steuern bleibt dem Anleger häufig nur die Hälfte der am Markt erwirtschafteten Bruttoerträge. Indexfondsanleger sparen beträchtliche Kosten ein und erwirtschaften in der Regel fast 90 Prozent der Bruttoerträge. Dieser Kostenunterschied hat einen hohen Einfluss auf den langfristigen Anlageerfolg und kann je nach Anlagevermögen und Laufzeit ein Vermögen wert sein.

Punkt 8: Was drauf steht, muss, auch drin sein!

Das ist doch selbstverständlich! Bedauerlicherweise trifft dies häufig nicht auf komplexe Anlagelösungen zu. Oft verändern viele Investmentprodukte ihre Strategie und passen diese der jeweiligen Marktphase an.

Eine Studie von Standard & Poors kam zu dem Ergebnis, dass jeder dritte große Investmentfonds seine Strategie in den Jahren 2000 bis 2005 mindestens einmal substanziell verändert hat.

Diese von außen kaum erkennbaren Strategieänderungen erschweren es dem Anleger, sein Portfolio unter Risiko-/Ertragsgesichtspunkten zu steuern. Das bedeutet, dass das Vermögen zu einer „Black Box“ wird. Der Anlageerfolg wird zu einem Glücksspiel.

Punkt 9: Wie viel Risiko können Sie ertragen?

Die Grundregel der Finanzmärkte besagt, dass jeder Mehrertrag durch Risiko erkauft werden muss. Damit wird das Risiko zu dem entscheidenden Faktor in der Kapitalanlage und wird beeinflusst von Zinsänderungs- und Kreditrisiken, der Aktiengewichtung großer und kleiner Unternehmen im Portfolio, dem Anteil von wachstums- und substanzorientierten Gesellschaften und nicht zuletzt vom Marktrisiko (Dreifaktorenmodell Fama/French).

Damit Sie auch in schwierigen Marktphasen an Ihrer Portfoliostrategie festhalten und nicht aus Angst und Verzweiflung Ihr Portfolio zu einem ungünstigen Zeitpunkt veräußern, ist die Ermittlung der persönlichen Risikotragfähigkeit von entscheidender Bedeutung.

Anhand eines ausgeklügelten Systems, welches alle Dimensionen Ihrer Vermögenssituation erfasst, ermitteln Sie Ihre persönliche, messbare Risikotoleranz. Durch Ihre Antworten auf die Fragen in unserem Analysebogen leisten Sie einen essenziellen Beitrag zur Ausrichtung Ihres Portfolios auf Ihre ganz individuellen Anlagebedürfnisse. Sie erhalten aus einer Auswahl von zehn Idealportfolios die für Sie am besten geeignete Investmentlösung. Diese ist weltweit diversifiziert und bieten die höchste zu erwartende Rendite für das zuvor bestimmte Risikoniveau. So hat z.B. unser Idealportfolio, den selben Risikogehalt wie der S&P500 Index, erzielt aber über die letzten 25 Jahre eine durchschnittlich um 3 % höhere jährliche Rendite nach Abzug aller Kosten erzielt.

Punkt 10: Das „Rundum-Sorglos-Paket“

Sie nutzen den aktuellen Wissensstand der Kapitalmarktforschung und befreien sich von Spekulation und Zukunftsprognosen. Sie investieren in ein internationales, hoch diversifiziertes Portfolio und können sich darauf verlassen, dass Ihr Vermögen so angelegt wird, wie es von Nobelpreisträgern und führenden Wirtschaftswissenschaftlern empfohlen wird.

Zusätzliche Vorteile und Hilfe bieten Ihnen unabhängig agierende Finanzberater, die transparente Vergütungssysteme nutzen und ebenfalls von den Vorteilen einer solchen Anlagestrategie überzeugt sind. Diese Finanzberater sind Spezialisten für Vermögensaufbau und Vermögenssicherung und haben Zugriff auf speziell auf diese Strategie abgestimmte Spezialfondslösungen, die sonst nur institutionellen Anlegern vorbehalten sind. Diese Spezialfonds sind eine Weiterentwicklung von herkömmlichen, indexorientierten Fondslösungen und optimieren den zuvor beschriebenen Investmentansatz.

Damit haben Sie das Bestmögliche für Ihr Vermögen getan. Sie lösen sich von der Achterbahnfahrt des „aktiven“ Investierens und können sich beruhigt entspannen und Ihre neu gewonnene Lebensqualität genießen.

(Foto: eyetronic – Fotolia.com)