… oder warum ein Weltportfolio weitaus verlässlichere Ergebnisse als die Summe der renommiertesten Aktienfonds liefert?

Die Grundlage eines Weltportfolios, welches das Ziel hat, die globalen Aktienmärkte abzubilden, basiert auf den aktuellen Erkenntnissen der Kapitalmarktforschung. Denn ein Weltportfolio versucht nicht durch aktives Handeln den Kapitalmarkt zu schlagen, sondern lediglich die Marktentwicklung einzufangen, also das, was die globalen Aktienmärkte von sich aus liefern.

Damit ein international ausgerichtetes Aktienportfolio zu einem Weltportfolio wird, ist eine hohe Diversifikation über mehrere 1.000 Einzelaktien eine Grundvoraussetzung. Denn eine hohe Diversifikation hilft, unsystematische Risiken zu eliminieren und das Gesamtrisiko zu reduzieren.

Darüber hinaus sollte ein Weltportfolio Dimensionen höherer Erträge berücksichtigen. Wissenschaftliche Studien kommen zu dem Ergebnis, dass bestimmte Anlageklassen über längere Zeiträume nachweislich höhere Erträge liefern. Um diesen Mehrwert einzufangen, ist es erforderlich, dass ein Weltportfolio diese Dimensionen berücksichtigt.

Dimensionen höherer Erträge bei Aktienanlagen

Dimension 1: Value schlägt Growth

Beispielsweise liefern günstig bewertete Aktien („Value“) in der Regel eine höhere Wertentwicklung als hochbewertete Wachstumsaktien („Growth“). Zwar lieben Anleger Aktien mit hohen Gewinnsteigerungsraten, die schon gut gelaufen sind (Growth) und meiden vernachlässigte Aktien mit einer meist niedrigeren Bewertung. Leider erfüllen diese Wachstumsaktien die in sie gesetzten Erwartungen meist nicht und sind damit für den langfristigen Vermögensaufbau eher ungeeignet. Die Prämie der günstig bewerteten Valueaktien beträgt langfristig über 3 % pro Jahr (Quelle: DFA return 2.0 MSCI World Index versus DFA Global Large Value von 1975 bis 2013).

Dimension 2: Kleine Unternehmen haben ein höheres Wachstum und eine höhere Wertentwicklung

Kleine Unternehmen weisen höhere Wachstumsraten auf als große Gesellschaften. Dieser „Small Effekt“ ist leicht zu erklären, profitieren doch kleine Unternehmen von Skaleneffekten und meist günstigeren Kostenstrukturen. Schließlich war jedes große Unternehmen auch mal klein und hat im Zeitablauf seine Anleger finanziell erfolgreich gemacht.

Die jährliche Prämie gegenüber großen Unternehmen beträgt über längere Zeiträume in der Regel über 4 % (Quelle: DFA return 2.0 MSCI World Index versus DFA Global Small Cap Index von 1970 bis 2013). Kleine Unternehmen werden dadurch zu einer sinnvollen Ergänzung und zu einer Ertragskomponente für das Weltportfolio.

Die Struktur ist entscheidend

Neben der Berücksichtigung von Dimensionen höherer Ertragschancen ist insbesondere die Struktur des Portfolios von entscheidender Bedeutung. Denn die Portfoliostruktur („Asset Allocation“) ist zu über 90 % für die Wertentwicklung eines Portfolios verantwortlich. Aus diesem Grund ist die richtige Auswahl der Anlageklassen für ein Weltportfolio essenziell. Hierbei spielen der richtige Einstiegszeitpunkt (Market Timing) oder die Auswahl des „besten“ Einzelwertes (Stock Picking) nur eine untergeordnete Rolle.

Die richtige Asset Allocation bestimmt den Anlageerfolg

Was leistet das Weltportfolio im Vergleich mit internationalen Aktienfonds?

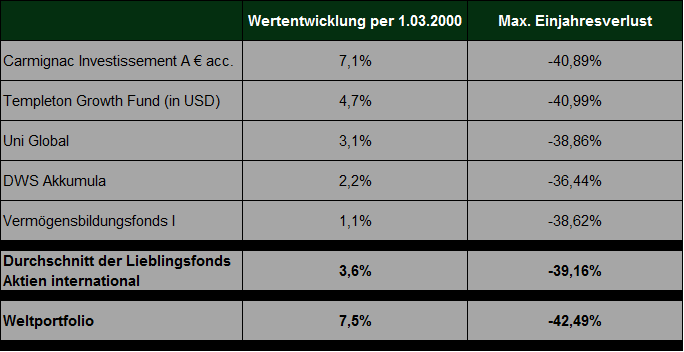

Die nachfolgende Übersicht zeigt die fünf Lieblingsfonds der Deutschen mit Schwerpunkt „internationale Aktien “. Diese Aktienfonds gehören zu den Fonds mit den höchsten Anlagevolumina und verwalten ein Vermögen von über 40 Milliarden € (Stand 6/2014).

Die Qual der Wahl

Ein Anleger, der vor der Wahl steht in eines dieser Flaggschiffe zu investieren, geht ein hohes Risiko ein. Denn wie die nachfolgende Tabelle zeigt, verläuft deren Wertentwicklung doch recht unterschiedlich. Hier reicht die Bandbreite von einer jährlichen Wertentwicklung von 1,1 % pro Jahr bis hin zu 7,1 %. Den richtigen Fonds auszuwählen, der in Zukunft die beste Wertentwicklung liefert, ist nichts anderes als ein Glücksspiel und kann dramatische Auswirkungen auf die persönliche Vermögensentwicklung haben. Denn wer weiß schon, welcher Fonds in Zukunft die Nase vorn haben wird?

Als Betrachtungsperiode wurde bewusst ein ambitioniertes Zeitfenster vom Hochpunkt der Aktienmarkthausse im Jahr 2000 bis September 2014 gewählt, um die Leistung des Fondsmanagement mit der eines Weltportfolios, welches einfach nur die Marktrendite einfängt, zu vergleichen. Denn ein Weltportfolio legt im Gegensatz zu den großen Flaggschiffen der Branche, vergleichbar mit einem Index, prognosefrei an. Damit verspricht das Weltportfolio entgegen den aktiv verwalteten Branchenlieblingen weder die Marktentwicklung zu prognostizieren noch durch aktives Handeln einen Mehrwert zu generieren. Das Weltportfolio tut nichts weiter als die globale Aktienmarktentwicklung einzufangen und liefert das, was an den Aktienmärkten möglich gewesen wäre.

Überzeugen Sie sich selbst…

Historischer Vergleich der deutschen Lieblingsfonds aus dem Segment „Aktien international“ mit einem Weltportfolio (beispielhaftes Musterportfolio) bestehend aus unterschiedlichen Anlageklassen vom 1.03.2000 bis 30.09.2014.

Ein ernüchterndes Ergebnis!

Während die globalen Aktienmärkte, dargestellt anhand eines Weltportfolios, im Betrachtungszeitraum eine jährliche Wertentwicklung von 7,5 % erreichten, lag im Schnitt das präferierte Aktienvermögen der Deutschen, etwa über 40 Milliarden €, nur bei einer jährlichen Rendite von 3,6 % und das bei einem vergleichbaren Risiko.

Diese Renditedifferenz zu Gunsten des Weltportfolios von 3,9 % pro Jahr hat langfristig aufgrund des Zinseszinseffekts fatale Auswirkungen auf die Vermögensentwicklung seiner Anleger.

Wie groß ist der Unterschied zwischen Marktrendite und Fondsrendite?

Was wurde aus 100.000 € von 1.03.2000 bis 30.09.2014?

Ein Anleger, der im März 2000 zu einem sehr ungünstigen Zeitpunkt 100.000 € in den Aktienmarkt investiert hätte, hätte mit dem Weltportfolio sein Vermögen auf über 287.450 € gesteigert. Die durchschnittliche Wertentwicklung der Flaggschiffe für internationale Aktien hat nur zu einen Vermögen von 167.590 € und damit zu annähernd 120.000 € weniger Ertrag geführt.

Damit wird ein aus Anlageklassen bestehendes Weltportfolio, welches die Dimensionen höherer Erträge berücksichtigt, nicht nur zu einer weitaus erfolgreicheren, sondern auch zu einer verlässlicheren Anlageform für den privaten Vermögensaufbau.

Als Anleger sollten Sie darüber nachdenken, ob Sie weiterhin den Versprechungen der Fondsindustrie vertrauen oder sich auf das verlassen wollen, was die Wissenschaft empfiehlt.

Wenn Sie besser anlegen möchten als die Summe der renommiertesten Aktienfonds, dann rufen Sie uns unter der 06861/709156 an und vereinbaren ein kostenfreies Erstgespräch!

Foto: Krasimira Nevenova – Fotolia.com