Viele Anleger fragen sich, ob denn gerade jetzt der richtige Zeitpunkt ist, um in den Aktienmarkt zu investieren. Einige denken, dass die Märkte möglicherweise schon zu weit gelaufen sind und möchten erst einmal abwarten, bevor sie ihr Geld anlegen möchten. Andere sind der Auffassung, dass eine Abwärtsbewegung kurz bevorsteht oder weiter anhalten könnte. Sie sind überzeugt, dass wenn sie jetzt investieren, die Gefahr zu gross ist, Geld zu verlieren.

Hierbei ist es trügerisch anzunehmen, dass in dieser Frage die Finanzpresse oder die Empfehlungen von Finanzexperten einen Mehrwert liefern oder die persönliche Meinungsbildung positiv beeinflussen. Zwar ist diese Vorstellung weit verbreitet, dass Menschen mit zunehmender Erfahrung über eine treffsichere Intuition verfügen. Denn sonst würden wir sicherlich nicht in Ausbildung und Wissenschaft investieren. Schließlich weiß der Meister mehr als der Lehrjunge und der Chefarzt mehr als der Assistenzarzt.

Doch gerade diese Annahme gilt nicht für die Prognose der Kapitalmärkte. Denn diese gleicht eher einem Würfelspiel. Hier gelten andere Gesetzmäßigkeiten, die mit Erfahrung nicht zu verbessern sind. Selbstredend, dass mit zunehmender Erfahrung kein Mensch in der Lage ist bessere Ergebnisse zu würfeln, geschweige denn die Augenzahl des nächsten Würfelwurfs zu prognostizieren.

Wichtig ist zu begreifen, dass Kapitalmarktprognosen eher mit einem Glücksspiel vergleichbar sind und nicht mit der Diagnose eines Arztes. Denn die Meinung eines Arztes basiert auf wissenschaftlichen Erkenntnissen, die Prognose an den Kapitalmärkten dagegen auf unvorhersehbaren Ereignissen. Damit ist die Wahrscheinlichkeit den optimalen Zeitpunkt für eine Anlageentscheidung zu finden vergleichbar mit einem 6er im Lotto.

Zwar wird es bei der Vielzahl der Marktteilnehmer immer jemanden geben, dem es gelingt den Jackpot zu knacken, aber es ist so unwahrscheinlich, dass man selbst der Glückliche ist, dass man es besser erst gar nicht versucht. Vergleichbar mit der Lotterie werden die Menschen immer wieder von der Hoffnung auf den Hauptgewinn getrieben und versuchen immer und immer wieder den richtigen Einstieg in die Kapitalmärkte zu finden.

Die Ergebnisse dieses prognostischen Verhaltens führen zwangsläufig zu schlechten Anlageergebnissen und gravierenden Vermögensverlusten. Denn in der Regel werden Sie meist im falschen Moment Entscheidungen treffen, die Sie dann wiederum bereuen werden. Die Konsequenz sind weitere Fehlentscheidungen. Aus unserer Sicht ist das Prognoseverhalten nichts weiter als Investmentpornographie (im angelsächsischen Raum ein gebräuchlicher Begriff für das Prognoseverhalten der Finanzindustrie).

So titelte das Anlegermagazin BusinessWeek im August 1979:

Der Tod der Aktien – Wie die Inflation den Aktienmarkt zerstört!

Nur ein Beispiel von unzähligen Anlageempfehlungen der Finanzpresse.

Wenn Sie 1979 1$ in den US-amerikanischen Aktienmarkt (S&P 500 Index) angelegt hätten und nicht auf diese Empfehlung dieses führenden Wirtschaftsmagazins gehandelt hätten, hätten Sie Ihr Vermögen bis September 2014 mehr als vervierzigfacht (41,06 $) und das ohne taktisches Handeln, sondern einfach nur durch Nichtstun.

Wer denkt, dass Anleger oder gar die Finanzpresse aus diesen Fehlprognosen gelernt haben, der irrt.

Auch in der jüngsten Vergangenheit hat sich an dieser Tatsache nichts geändert. Auch hier haben sich die Empfehlungen nicht verbessert und waren sicherlich keine große Hilfe, im Gegenteil.

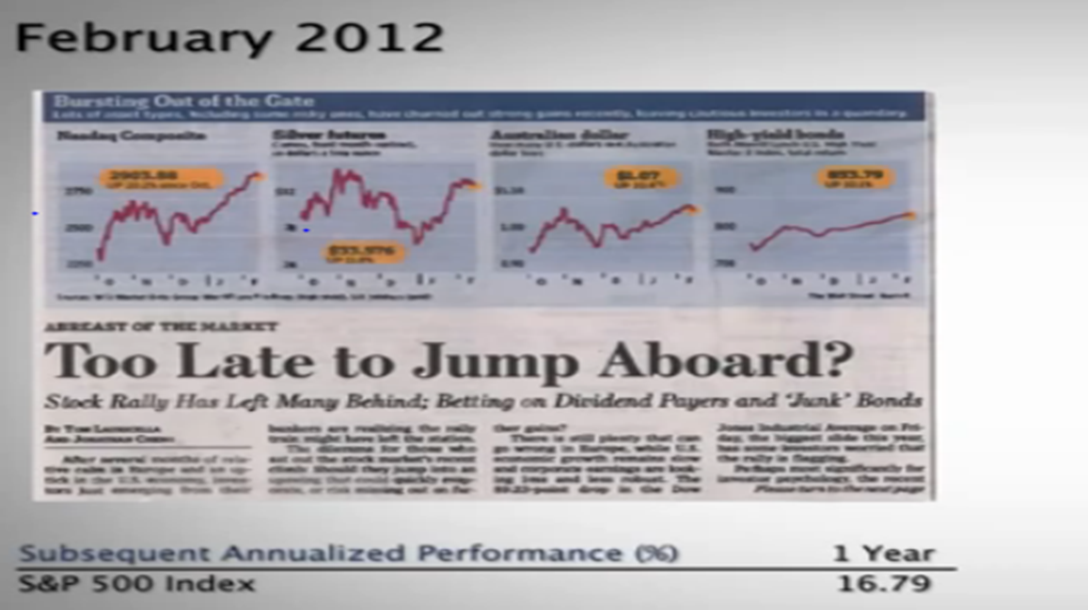

Ein Anleger der im Februar 2012 der nachfolgenden Empfehlung im Finanzteil einer großen Zeitung gefolgt wäre und nicht in den Aktienmarkt eingestiegen wäre, hätte bis heute einen Großteil der Aktienentwicklung verpasst.

Seit Februar 2012 hat der deutsche Aktienmarkt DAX über +38 % an Wert gewonnen (Stand 9/2014)

Die hier aufgeführten Beispiele stehen exemplarisch für unzählige Fehlprognosen durch die Finanzpresse, Finanzexperten oder Finanzdienstleister.

Im Ergebnis haben Anleger wahrscheinlich unter dem Strich weitaus mehr Geld mit falschen Prognosen verloren, als durch Börsenabschwünge und Börsen-Crashs.

Was also tun, wenn man vor der Entscheidung steht zu investieren?

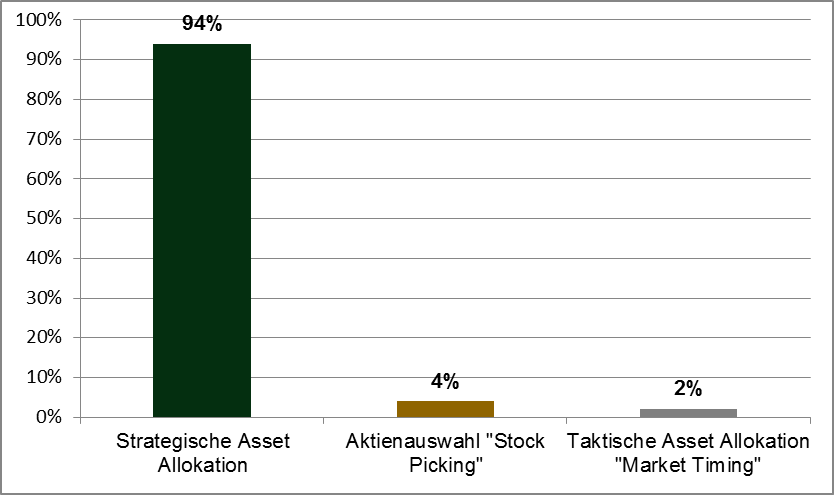

Die Wissenschaft hat hierzu eine klare Meinung. Denn wissenschaftliche Untersuchungen bestätigen, dass taktische Entscheidungen nur einen sehr geringen Einfluss auf den langfristigen Vermögensaufbau haben. Sie tragen lediglich 2 % zu der Wertentwicklung eines Portfolios bei. Aus diesem Grund sollte eine Anlageentscheidung immer strategisch erfolgen, d.h. auf Basis einer langfristigen Strategie. Denn die strategische Ausrichtung eines Portfolios ist entscheidend für den Anlageerfolg. Taktische Überlegungen spielen hierbei meist nur eine untergeordnete Rolle.

Fokussiert man sich auf ein klar definiertes Anlagekonzept, so fallen spontane Bauchentscheidungen weg und auch der Einstieg in den Aktienmarkt verliert zunehmend an Bedeutung.

Natürlich möchten wir alle auf dem Tiefpunkt kaufen, doch das wird uns nicht gelingen und wenn es doch einmal gelingen sollte, ist es nichts weiter als Glück.

Ein Anleger der zum schlechtesten Zeitpunkt auf dem Hoch der Technologieblase im März 2000 in ein hochdiversifiziertes Weltportfolio, welches wir unseren chancenorientierten Kunden empfehlen, investiert hätte, hätte bis heute (Stand 9/2014) sein Vermögen um 7,5 % pro Jahr gesteigert und das ohne auf Prognosen und Marktveränderungen zu reagieren. Dies verdeutlicht, dass das richtige Portfolio der Schlüssel für Ihren Anlageerfolg ist und nicht der richtige Einstiegszeitpunkt.

Ihr wichtigster Verbündeter ist dabei die Ihnen zur Verfügung stehende Zeit. Je mehr Zeit Ihnen zur Verfügung steht, desto wahrscheinlicher ist es, Ihr Anlageziel wirklich zu erreichen. Lösen Sie sich bitte von Spekulation und werden Sie zu einem Investor, vergleichbar mit dem Erwerb einer Immobilie. Hier schauen Sie auch nicht permanent auf die Immobilienpreisentwicklung.

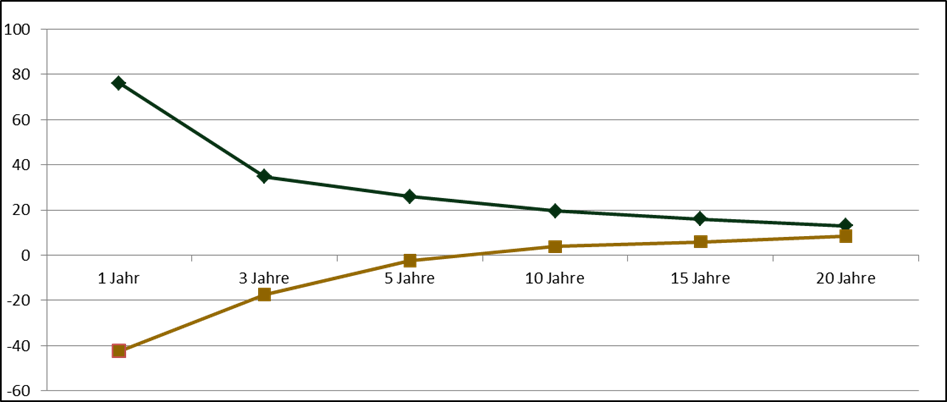

Die nachfolgende Grafik veranschaulicht die Wertentwicklung eines hochdiversifizierten Weltportfolios und zeigt den Einfluss des Faktors Zeit auf das zu erwartende Anlageergebnis.

Renditeerwartung eines hochdiversifizierten Weltportfolios im Zeitablauf (1/1989 -12/2013) mit 100 % Aktienanteil:

Während im ersten Jahr der Investition, je nach Einstiegszeitpunkt, die Schwankungsbreite zwischen +76 % (günstigster Einstieg) bis -42 % (ungünstigster Einstieg) lag, verbessert sich das Anlegeergebnis mit zunehmender Anlagedauer zunehmend. Selbst wenn ein Anleger zum schlechtesten Zeitpunkt in das Weltportfolio eingestiegen wäre, hätte er nach 20 Jahren immer noch eine jährliche Rendite von +8,38 % p.a. erzielt. Wäre er zum besten Zeitpunkt eingestiegen, hätte er eine jährliche Rendite von +13,12 % erreicht. Der Großteil der Anleger hätte ein Ergebnis zwischen beiden Extremwerten realisiert. Sicherlich eine Vorstellung, mit der Sie durchaus zufrieden sein können. Vor allem dann, wenn man die durchschnittlichen Anlageergebnisse der Privatanleger mit der hier gezeigten Bandbreite vergleicht. Denn diese liegt weit unter 8 %. Nach unseren Erhebungen erzielten Anleger innerhalb der Betrachtungsperiode lediglich eine durchschnittliche Rendite von weniger als 3 % p.a. Nach Abzug der Inflationsrate bleibt dann am Ende nur noch wenig übrig.

Für viele Anleger ist das, was wir hier beschreiben, also die Aufgabe der Kontrolle über die Finanzmärkte, ein Lernprozess, der meist durch viel Lehrgeld bezahlt wird. Für diejenigen, die es trotz vieler Fehlentscheidungen nicht lernen, sich von Prognosen zu lösen, stehen die Chancen äußerst schlecht, finanziell erfolgreich zu sein. Sie werden durch ihr eigenes Fehlverhalten viel Geld verlieren. Das Geld verdienen die anderen…

Im Ergebnis ist es viel wichtiger nicht etwa die Börse zu kontrollieren. Denn das gelingt in den seltensten Fällen. Ein weitaus erfolgversprechender Ansatz liegt darin, die eigene Psyche zu kontrollieren. Denn diese ist für die meisten Fehlentscheidungen verantwortlich.

Anlagefehler sind Anlegerfehler. Denn Anlagen machen keine Fehler!

Leider können wir Ihnen bei dem richtigen Einstieg in den Kapitalmarkt nicht helfen, aber das können andere auch nicht. Wir unterstützen Sie bei dem, was wirklich funktioniert. Wir strukturieren Ihr Portfolio und helfen Ihnen Anlagefehler zu vermeiden.

Ihre Personal Trainer für Vermögensaufbau und Vermögenssicherung

(Foto: Detlev Reimer – Internetmarketingportal.de)