Guter Rat ist teuer! Doch wer will schon dafür bezahlen? Dies gilt insbesondere für die Finanzberatung. Schließlich haben hohe Beratungsgebühren einen direkten Einfluss auf Ihren Anlageerfolg. Hierbei sprechen wir nicht von einer traditionellen Beratung, die Sie von Banken und Versicherungen erhalten, sondern von einer professionellen Beratung zu prognosefreien Anlageprodukten, die Sie ausschließlich auf Honorarbasis erwarten dürfen.

Dieser Beitrag ist uns eine Herzensangelegenheit. Denn auch wir von Ludwig & Laux Vermögensplanung wissen um den schädigenden Einfluss der Kosten. Dennoch berechnen wir für unsere Beratungsleistung ein Honorar, das am Ende zulasten der Wertentwicklung Ihres Portfolios geht. Dieses Honorar ist aber nach unserer Auffassung nur gerechtfertigt, wenn wir als Ihr Berater einen deutlichen Mehrwert liefern, in der Finanzterminologie auch „Alpha“ genannt.

Wie lässt sich die Leistung eines Beraters messen?

Um die Leistung eines Beraters zu ermitteln, hilft der Blick auf die erzielten Anlageergebnisse von Privatanlegern im Vergleich zur Entwicklung der Kapitalmärkte. Also ein Vergleich zwischen dem, was möglich gewesen wäre mit dem, was Anleger wirklich erzielt haben.

Eine der bekanntesten Untersuchungen zu diesem Thema liefert das Finanzmarkt-Forschungsunternehmen Dalbar, das seit 1994 jährlich eine Studie unter dem Titel „Quantitative Analysis of Investor Behavior” (QAIB) veröffentlicht.

Diese Studie misst den Einfluss von Anlegerentscheidungen US-amerikanischer Privatanleger und analysiert das Anlageergebnis im Vergleich zum breiten US-amerikanischen Aktien- und Rentenmarkt.

Um das Ergebnis zu messen, wurde ein statistisch signifikanter Zeitraum ausgewählt. Dieser entscheidet sich im Ergebnis nicht wesentlich von anderen Betrachtungszeiträumen gleicher Länge. In dem aufgeführten Beispiel wurden Aktienmarktrenditen verglichen.

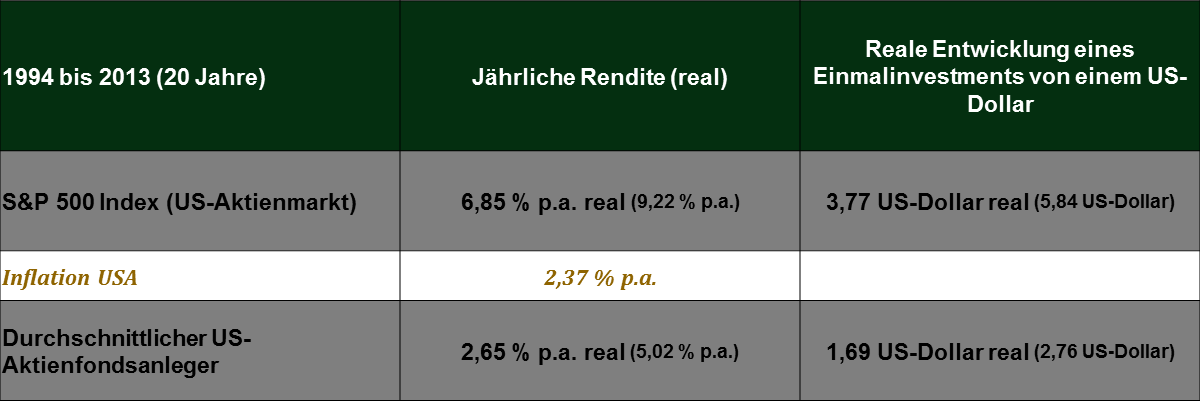

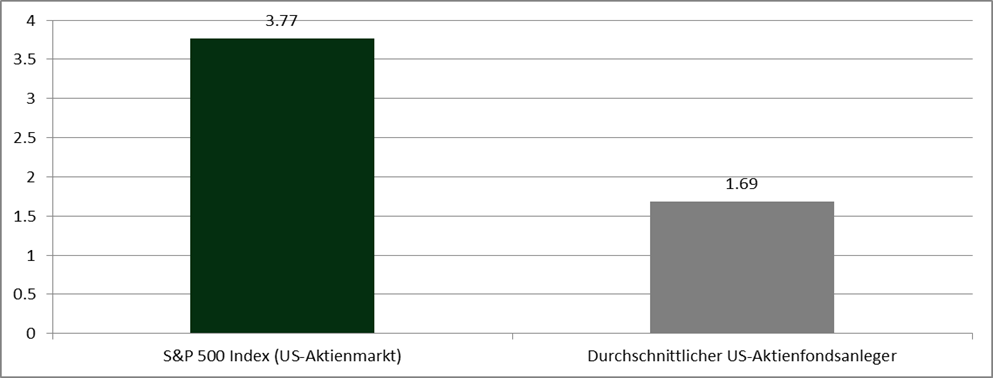

In den vergangenen 20 Jahren haben US-amerikanische Aktienfondsanleger eine aggregierte inflationsbereinigte Rendite (real) von 2,65 % p.a. erzielt – die Rendite des S&P 500 lag in diesem Zeitraum bei 6,85 % p.a.

Innerhalb dieser Betrachtungsperiode steigerte ein Anleger sein Vermögen nur dadurch, dass er den US-amerikanischen Aktienmarkt (S&P 500) gekauft hätte um das 3,77-Fache. Der durchschnittliche US-amerikanische Aktienfonds-Anleger erreichte in dieser Zeit lediglich einen Wertzuwachs um das 1,69-Fache.

Ohne Berücksichtigung der Inflation hätte der US-amerikanischen Aktienmarkt aus einem Dollar 5,84 US-Dollar entstehen lassen. Dem Privatanleger blieben, bedingt durch irrationale Entscheidungen, lediglich 2,76 US-Dollar.

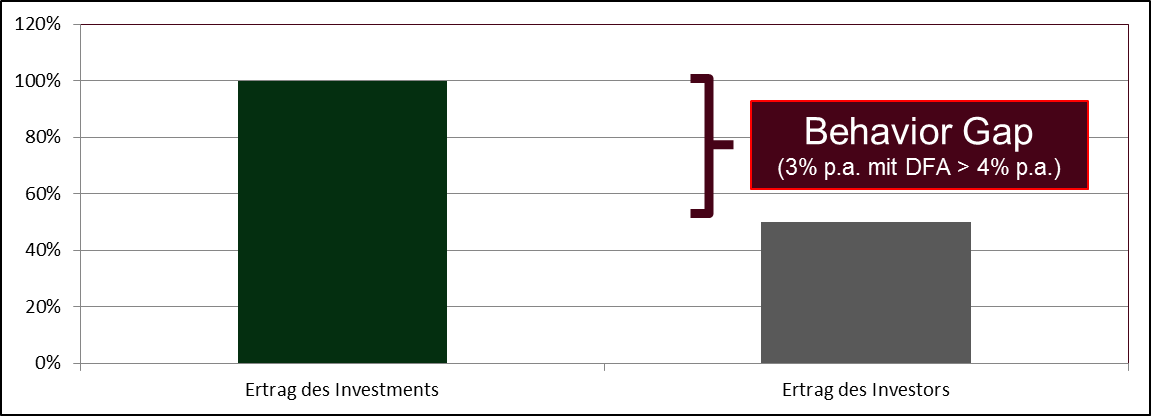

Im Schnitt haben Anleger eine Rendite im Zeitablauf erzielt, die um etwa 4 % niedriger ausfiel als die die Rendite, die der US-amerikanische Aktienmarkt (S&P 500) von sich aus geliefert hätte. Das Ergebnis ist erschreckend.

Wie kommt eine solch hohe Differenz zu Stande? Die Antwort ist einfach. Sie beruht auf performanceschädlichem Verhalten. Oder anders ausgedrückt: auf Anlegerfehlern.

„Anlagefehler sind Anlegerfehler, denn Anlagen machen keine Fehler.“ Bitte denken Sie darüber nach!

Beeinflusst durch die Medien verfolgen wir die Finanznachrichten und die neuesten Empfehlungen der Analysten. Wir versuchen, durch aktives Handeln einen Markt zu schlagen, den man nicht schlagen kann. Dabei ist unser „Timing“ meist miserabel. Wir kaufen teuer und verkaufen zu niedrigen Kursen. Wir zahlen hohe Gebühren und handeln zu viel, wohl wissend, dass ein solches Verhalten nicht zielführend ist und unser Vermögen zerstört. Dabei wäre eine einfache „Buy and Hold Strategie“ um so vieles einfacher. Aber unsere Gefühle und Emotionen sprechen dagegen. Damit werden wir zu Spekulanten – Investoren sind wir aber nicht.

Wie setzt sich die Beraterleistung zusammen?

Eine jüngst im Auftrag der Vanguard Group (Gründer des ersten Indexfonds und drittgrößter Indexfondsanbieter in den USA) veröffentlichte Studie misst den Mehrwert eines Beraters für passive Anlageprodukte. Die Untersuchung bezieht sich auf ein Portfolio mit 60 % Aktienanteil und 40 % Rentenanteil (60/40 Portfolio), das in dieser Zusammensetzung häufig von Privatanlegern eingesetzt wird.

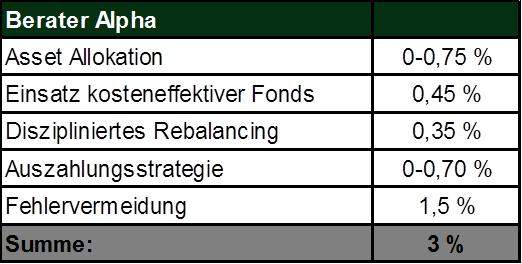

Nach dieser Studie beträgt die Beraterleistung zu passiven Anlagelösungen mindestens 3 % der jährlichen Wertentwicklung – verglichen mit einem Anleger, der keine professionelle Beratung in Anspruch nimmt. Nicht messbare Faktoren wurden von Vanguard nicht aufgeführt, sodass das Berater-Alpha mit hoher Wahrscheinlichkeit höher ausfällt und sich damit aus den Beobachtungen der Dalbar-Studie deckt.

Worin besteht der Nutzen eines solchen Beraters?

Vanguard hat wesentlichen Alpha-Quellen ermittelt, die den Mehrwert eines Beraters, der passive Anlagestrategien berät, identifizieren:

1. Der Berater unterstützt bei der Auswahl der für Sie geeigneten Asset Allokation. Diese hat den größten Einfluss auf Ihren Anlageerfolg und trägt zu annähernd 95 % zur Wertentwicklung eines Portfolios bei. Die „richtige“ Aufteilung in verschiedene Anlageklassen ist für den Renditemehrwert signifikant. Dieser kann aber nicht quantifiziert werden, da sie für jeden Kunden individuell ist. Grundlage für die Bestimmung der geeigneten Asset Allokation sind die Ziele, Wünsche, der Anlagehorizont, die Risikotoleranz, die Risikotragfähigkeit und die finanzielle Situation des Kunden.

Zur Betonung der Bedeutung der Asset Allokation zitiert die Vanguard NACUBO Studie folgende Untersuchung: „Ein einfaches 60/40 Index-Portfolio hat innerhalb der vergangenen 28 Jahre 90 % aller US-amerikanischer Hochschulfonds (Stand: 30. Juni 2013) geschlagen.“ Und das ohne hoch bezahlte Spezialisten, sondern nur durch einen simplen prognosefreien Ansatz.

Leider ist es nicht leicht, den Nutzen der Asset Allokation exakt zu messen, da nie genau feststeht, wie sich ein Kunde ohne Rat im Zeitablauf entschieden hätte. Nach unserer Erfahrung liegt der geschaffene Mehrwert für die meisten Kunden zwischen 1 und 2 %.

2. Der Berater, insbesondere der auf Honorarbasis, nutzt Anlagestrategien mit einer niedrigen Kostenbelastung. Denn hohe Produktkosten haben einen direkten Einfluss auf Ihren Anlageerfolg. Unabhängig davon, wie sich die Finanzmärkte entwickeln: Was Sie nicht an Gebühren an die Fondsgesellschaft zahlen, haben Sie am Ende mehr an Vermögen. Ein Berater, der Ihre Anlagekosten durch den Einsatz kosteneffizienter Fonds senkt, spart Ihnen nach den Analyseergebnissen von Vanguard im Schnitt 0,30 % p.a.

3. Ein Berater wird für Ihr Portfolio ein diszipliniertes „Rebalancing“ durchführen, d.h., er wird Ihr Portfolio in „Balance“ halten, indem er in regelmäßigen Abständen die Anlageklassen Ihres Portfolios auf die ursprüngliche strategische Gewichtung zurückführt. Diese risikominimierende Maßnahme liefert einen Mehrwert von 0,14 % p.a.

Basierend auf einer Analyse von Renditen der vergangenen 61 Jahre (Stand 31. Dezember 2021) wurde ein 60/40 Portfolio, das nicht neu gewichtet wurde, mit einem „rebalancierten“ 80/20 Portfolio verglichen. Obwohl das 80/20 aufgrund der höheren Aktienquote eigentlich ein höheres Risiko ausweisen müsste, war es nicht höher als das Risiko des nicht rebalancierten 60/40 Portfolios. Die höhere Rendite des 80/20 Portfolios von 0,14 % p.a. ist der Nutzen, den Vanguard ermittelt hat.

4. Eine steuereffiziente Ausrichtung und ein intelligent strukturierter Auszahlungsplan führen zu einem zusätzlichen Mehrwert von bis zu 1,20 % p.a. Ein Vorteil, der nicht zu unterschätzen ist. Ein erfahrener Berater wird Ihnen helfen, die Nachsteuerrendite Ihres Portfolios im Rahmen des Einkommensteuerrechts zu optimieren.

5. Ein Berater schützt Sie, indem er Sie vor der emotionalen Seite der Kapitalanlage bewahrt. Damit hilft er Ihnen, Anlagefehler zu vermeiden, die Ihr Vermögen reduzieren. Zwar wissen wir häufig, was zu tun ist, dennoch sagt uns unsere Psyche das Gegenteil und verleitet uns zu performanceschädlichem Verhalten. Wer die eigene Psyche nicht kontrolliert, wir nie ein Vermögen aufbauen. Hilfestellung zu leisten ist die wesentliche Aufgabe Ihres Beraters. Der Mehrwert wurde von Vanguard mit 1,5 % p.a. ermittelt.

Ein solcher Berater bewahrt Sie vor performance-schädlichem Verhalten

Ein Mehrwert von 3 % kann über längere Zeiträume Ihre Vermögensentwicklung stark beeinflussen. Nehmen wir an, Ihr Portfolio steigt ohne einen Berater im Schnitt mit 7 % pro Jahr. Nach zehn Jahren wird durch den Mehrwert von 3 %, den Ihr Berater liefert, Ihr Vermögen um über 30% höher liegen. In 20 Jahren ist Ihr Vermögen durch den Zinseszinseffekt bereits um über 70 % höher als ohne Berater.

In Anlehnung an die Dalbar-Studie sind 3 % eine eher niedrig ausgewiesene Zahl angesichts der Vorteile, die ein versierter Berater seinen Kunden liefert.

Zudem erhalten Sie noch Unterstützung bei Ihrer persönlichen Risikoprofilierung, der Ermittlung Ihrer Anlageziele, der Überwachung Ihrer Anlagen, Optimierung Ihrer Nachsteuerrendite, der Vermittlung finanzieller Bildung, der Finanz-/Ruhestands- und Nachlassplanung sowie den Zugang zu Anlageklassenfonds, die sonst nur institutionellen Anlegern vorbehalten sind und vieles mehr.

Das Beste daran: Für Ihren Berater zahlen Sie weit weniger als diese 3 %. Eine Win-win Situation mit der beide Parteien sicherlich gut leben können.

(Foto: crazymedia – Fotolia.com)