Stellen Sie sich vor, Sie sind in der glücklichen Situation und verfügen gerade jetzt über einen größeren Geldbetrag. Ausgerechnet jetzt? Jetzt, nach elf Jahren Börsenhausse und einem Zinsniveau nahe null.

Zu dumm, dass Sie das Geld nicht ein paar Jahre früher zur Verfügung hatten. Dann wäre alles viel einfacher gewesen. Denn jetzt noch investieren? Das grenzt doch an finanziellen Selbstmord.

Mit diesen Gedanken beschäftigen sich die meisten Anleger, die einen größeren Einmalbetrag in den Kapitalmarkt investieren möchten. Naja, diejenigen, die für das Alter vorsorgen und in regelmäßigen Abständen und über viele Jahre einen Sparplan bedienen, sind sicherlich fein raus. Der „Cost Average“ Effekt hilft und ist eine gute Lösung für das Problem.

Doch was machen wir „Vermögende“? Das Geld auf ein Tagesgeldkonto zu legen und abzuwarten, macht doch wirklich keinen Sinn – oder? Dann vielleicht doch besser investieren und zum richtigen Zeitpunkt wieder aussteigen – bevor die Börsenhausse vorbei ist.

Eigentlich kann es ja gar nicht so schwer sein, den richtigen Ausstiegszeitpunkt zu finden, um dann später bei niedrigen Kursen wieder einzusteigen… Keine schlechte Strategie. Schließlich erspart sie herbe Kursverluste und führt zu mehr Vermögen!

Market Timing funktioniert nicht

Doch ist das wirklich so? Die Praxis sieht nämlich völlig anders aus. Market Timing (der richtige Einstieg in den Markt) funktioniert nicht, auch wenn die Finanzbranche suggeriert, sie wäre dazu in der Lage. Schlimmer noch! Market Timing kostet nicht nur Ihr Geld, sondern belastet Sie zudem auch noch emotional.

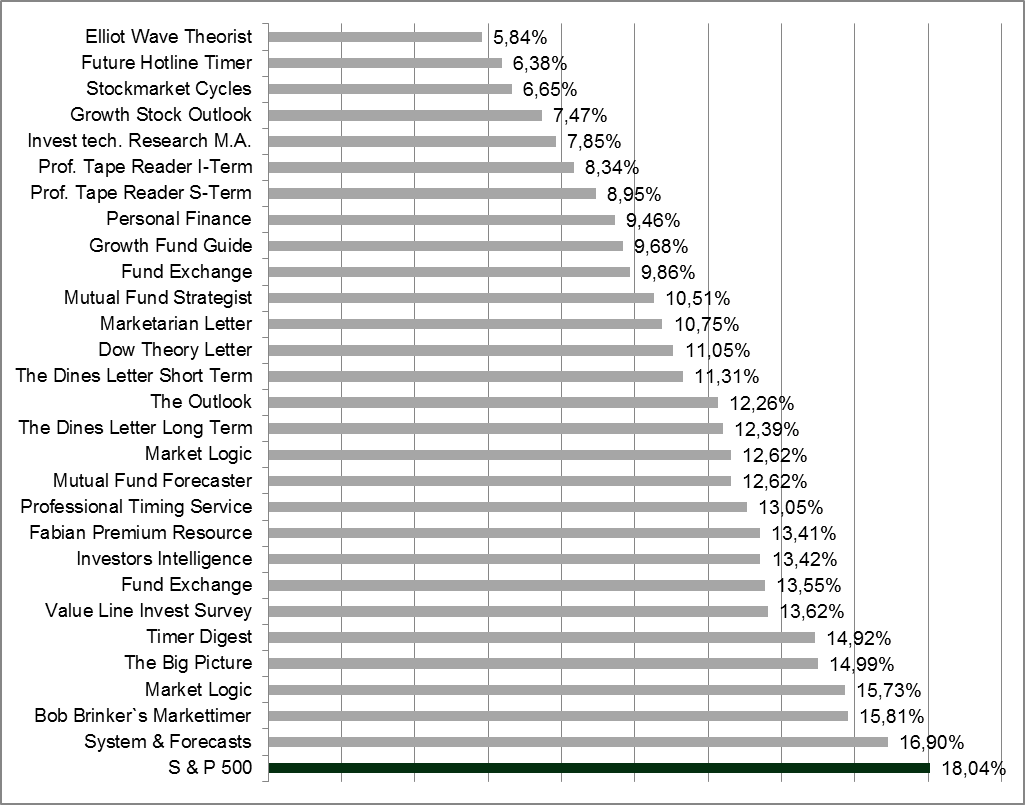

Nicht nur die Wissenschaft spricht gegen Market Timing (Effizienzmarkthypothese), sondern auch die Ergebnisse aktiver Fondsverwalter. Denn diese lassen sich genau diese Eigenschaft als ihr Mehrwertversprechen teuer bezahlen. Ihre Wertentwicklung ist regelmäßig schlechter als die eines einfachen Vergleichsmaßstabs. Hier dargestellt am US-amerikanischen Aktienmarkt S&P 500 von 1988 bis 1997. Jede Market Timing Strategie hat im Betrachtungszeitraum gegenüber einer dauerhaften Investitionen Geld vernichtet.

Die Wahrheit ist: Market Timing führt zu mehr Stress, weniger Vermögen und im Ergebnis zu einer niedrigeren Lebensqualität.

Hinzu kommt, wenn Sie sich im Market Timing versuchen, werden Sie nicht ständig investiert sein. Verpassen Sie aber nur wenige erfolgreiche Börsentage innerhalb einer langen Anlageperiode wird Ihr Anlageergebnis empfindlich geschmälert.

Die nachfolgende Grafik zeigt, wie sich das Gesamtvermögen bei einer Anlagedauer von 1991-2011 entwickelt hat, wenn man die 20 besten Tage an der Börse verpasst hätte. Anlagebetrag von 100.000 € für internationale Aktien (MSCI World) und deutsche Aktien (DAX).

Wenn also Market Timing nicht funktioniert, ist jeder Zeitpunkt so gut wie der nächste. Ob der Zeitpunkt gut oder schlecht war, zeigt sich erst im Nachhinein. Hierfür spricht, dass die Kapitalmärkte nicht zu prognostizieren sind und Bewegungen sehr konzentriert auftreten.

Somit bleibt als Handlungsempfehlung nur, das Vermögen entsprechend der persönlichen Risikoneigung zu investieren. Also ein Portfoliorisiko zu konstruieren, welches Sie auch in schwierigen Marktphasen noch ruhig schlafen lässt.

Mit anderen Worten, das richtige Portfolio ist entscheidend und bestimmt über ihren Anlageerfolg und nicht der richtige Einstiegszeitpunkt. Lösen Sie sich von dem Gedanken, etwas kontrollieren zu wollen, was sie nicht kontrollieren können und verwenden Sie Ihre Energie, ein optimales Portfolio zusammenzustellen. Denn das können Sie beeinflussen.

Im Übrigen für diejenigen, die mit der vorgeschlagenen Einstiegsstrategie gar nicht zurechtkommen, können den Betrag, denn sie anlegen möchten, auf mehrere Zeitpunkte verteilen. Eine solche zeitliche Diversifikation, über mehrere Monate oder Jahre verteilt, hat das Ziel die Spitzen zu nivellieren, um einen attraktiven mittleren Kurs zu erhalten.

Diese Strategie bedeutet aber nicht nur, die Risiken fallender Kurse zu kompensieren, sondern kann ebenso bedeuten bei steigenden Kursen teurer einzukaufen. Zudem bleibt der Betrag, der noch nicht investiert worden ist, auf dem Konto liegen und meist entstehen auch noch zusätzliche Anlagekosten. Ob diese Strategie erfolgreicher ist, ist am Ende wiederum eine Frage des Zufalls. Und Zufall ist sicherlich keine erfolgreiche Strategie.

Wenn Sie also mit Market Timing Geld verdienen möchten, empfehlen wir: „Schreiben Sie einen Market Timing Newsletter mit Handlungsempfehlungen und verkaufen ihn teuer an Ihre Abonnenten. Lesen oder danach handeln sollten Sie den Newsletter jedoch lieber nicht!

Eine sinnvolle Unterstützung bietet Ihnen ein Berater, welcher ausschließlich auf Honorarbasis arbeitet und auf prognosefreie Anlagestrategien spezialisiert ist. Dieser bewahrt Sie vor Anlagefehlern und ist für Sie da, wenn Sie seine Hilfe am meisten brauchen.

(Foto: Daniel Ernst – Fotolia.com)