Sind alternative Investments eine sinnvolle Ergänzung für ein traditionelles Mischdepot aus Aktien und Anleihen? Der nachfolgende Beitrag gibt Handlungssicherheit für einen langfristig ausgerichteten Anleger.

Wenn wir über ein Portfolio reden, verbinden die meisten Menschen hiermit ein Portfolio aus zwei Anlageklassen – Aktien und Anleihen. Gerade die moderne Portfoliotheorie beschäftigt sich mit diesen beiden Anlageklassen und versucht, aufgrund ihrer historischen Wertentwicklungen und Standardabweichungen (Maßzahl für das Risiko) eine mögliche Entwicklung für die Zukunft abzuleiten und nach Möglichkeit eine optimale Kombination dieser Anlageklassen (effiziente Portfolios) zu finden.

Hierbei ist es förderlich, wenn diversifizierte Portfolios Anlageklassen enthalten, die eine niedrigere Korrelation oder Wechselwirkung zueinander haben. Die Idee ist einfach. Wenn in einem Portfolio eine Anlageklasse steigt, fällt möglicherweise eine andere und umgekehrt. Das schafft Stabilität und erhöht längerfristig die Gesamtrendite des Portfolios.

Obwohl ein global ausgerichtetes und hochdiversifiziertes Portfolio, bestehend aus Aktien und Anleihen, bereits ausreicht, werden wir häufig gefragt, ob alternative Anlageklassen wie Hedgefonds, Private Equity und Gold einen Mehrwert liefern oder ob man sie kategorisch ablehnen sollte.

Unsere Antwort lautet: „Es kommt darauf an.“

Doch was versteht man unter alternativen Anlageklassen überhaupt? Hier sind sich die Experten nicht einig. Nach unserem Verständnis sind dies Anlageklassen, die weder klassischen Aktienanlagen noch dem Anleihesegment bzw. dem Geldmarkt zugeordnet werden können. Immobilienanlagen sehen wir eher als eine Art Direktinvestment und haben aus diesem Grund Immobilienfonds nicht berücksichtigt.

Hedgefonds haben den Ruf, gerade bei fallenden Aktienmärkten Stabilität zu liefern und Vermögen zu erhalten. Sie sind wenig korreliert mit anderen Anlageklassen und die Vorliebe von anspruchsvollen und vermögenden Anlegern. Sie sind nicht billig, sondern vereinnahmen hohe Gebühren (im Durchschnitt 4,3 % Kosten pro Jahr / Dach-Hedegefonds 6,5 % Kosten pro Jahr Kenneth R. French: „The Cost of Active Investing“ THE JOURNAL OF FINANCE • VOL. LXIII, NO. 4 • AUGUST 2008) und haben hohe einseitige Erfolgsbeteiligungen (keine Verlustbeteiligung).

Sie verwalten große Summen (schätzungsweise 2 Billionen US-Dollar) und zeichnen sich durch eine hohe Hebelwirkung und eine minimale Regulierung aus. Ihre Bestände sind häufig geheimnisumwittert und werden sie doch mal offengelegt, verfolgt die Anlegergemeinde dies mit großer Aufmerksamkeit. Dabei agiert nicht jeder Hedgefonds gleich. Es gibt die unterschiedlichsten Arten. Manche verfolgen Strategien wie Equity Long/Short-Strategien, Global Macro, Fusionen, notleidende Kredite, relativer Wert, Fixed Income Arbitrage oder Dach-Hedgefonds.

Hedgefonds – Wunderwaffe und Königsklasse des Anlegens?

Glaubt man der Industrie, so sind Hedgefonds eine Wunderwaffe und die Königsklasse des Investierens. Um herauszufinden, ob Hedgefonds ihr Geld wert sind, bietet es sich an, zuerst ihre Leistung zu vergleichen. Konnten Hedgefonds ihre hohen Gebühren rechtfertigen und sind sie eine wertvolle Ergänzung für ein Portfolio?

Ein Artikel im Journal of Financial Economics (Januar 2011) überprüft die in US-Dollar gewichtete Wertentwicklung von Hedgefonds von 1980 bis 2008 –also das, was der einzelne Anleger im Fonds tatsächlich im Durchschnitt verdient hat.

Das Ergebnis ist überraschend und ernüchternd zugleich. Anleger, die in Hedgefonds angelegt hatten, erreichten eine durchschnittliche Rendite, die nur marginal über dem risikolosen Zins (Geldmarktverzinsung) und weit hinter den Renditen der Aktienmärkte lag.

Andere Studien kommen zu vergleichbaren Ergebnissen. So konnte in einer anderen Studie im Auftrag von Market Watch vom 26. Oktober 2011, welche die Wertentwicklung von Hedgefonds der vergangenen 30 Jahre untersuchte, nachgewiesen werden, dass auch diese Ergebnisse nicht viel besser waren als ein Portfolio aus Staatsanleihen und damit weitaus schlechter als Aktienanlagen.

Ibbotson and Chen untersuchten den Zeitraum von Januar 1995 bis März 2006 über 3000 Hedgefonds und ermittelten deren Durchschnittsrendite. Diese lag bei 8,98 % pro Jahr– dennoch war die Rendite immer noch um 2,6 % pro Jahr niedriger als die durchschnittliche Wertentwicklung des US-amerikanischen Aktienmarktes (S&P 500 Index).

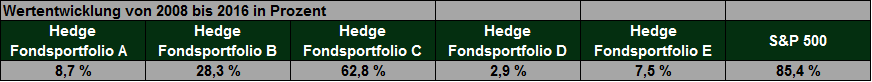

Auch Warren Buffet ist sich über die Qualität von Hedge Fonds im Klaren. Er wettete, dass es weder Anlegern noch professionellen Investoren gelingt, ein Portfolio aus mindestens fünf Hedge Fonds zu konstruieren, welches bessere Ergebnisse als der S&P 500 liefert. Die seit 2008 laufende Wette führte zu folgenden Ergebnissen.

Neben einer niedrigen Wertentwicklung haben Hedgefonds weitere massive Nachteile. Hedgefonds-Investoren sind nicht flexibel, d.h. sie kommen nicht täglich an ihr Geld, sondern meist nur einmal im Quartal oder gar einmal im Jahr. Sie haben wenig Einblick in das Hedgefonds-Portfolio (Positionen sind nicht öffentlich) und wissen nicht, welche Risiken die Manager auf sich nehmen und ob das Risiko zu Ihrem Portfolio passt oder unter Umständen sogar ihr Portfoliorisiko erhöht.

Doch was noch gravierender ist und Hedgefonds als Instrument zum langfristigen Vermögensaufbau grundsätzlich ausschließt, ist die Überlebensquote. Nach einer Studie, die im Auftrag von Standard & Poor`s im Zeitraum von 1996 bis 2003 durchgeführt wurde, beträgt deren Überlebensquote (Survivorship Bias) nur etwa 25 %. Das bedeutet: 75% der Hedgefonds aus dem Jahr 1996 gab es im Jahr 2003 überhaupt nicht mehr.

Um langfristig Vermögen aufzubauen sind Hedgefonds ungeeignet und ähneln mehr einer Vergütungsstruktur für Manager, die mit Ihrem Geld spekulieren und hierfür reich entlohnt werden (Die 25 bestbezahltesten Hedgefonds-Manager verdienten 2009 jeweils ein Jahresgehalt von über 350 Millionen USD / Simon Lack The Hedge Fund Mirage: The Illusion of Big Money and Why its Too Good to be True, Wiley, 2012) und wenn es nicht funktioniert, wird der Fonds liquidiert (prominentestes Beispiel: Long Term Capital 1998).

Private Equity – Investition an der Quelle der Wertschöpfung

Private Equity (außerbörsliches Eigenkapital) ist eine Form von Beteiligung, bei der der Kapitalgeber die eingegangene Beteiligung nicht an geregelten Märkten (Börse) erwirbt, sondern im außerbörslichen Handel. Hierbei suchen Private Equity-Unternehmen gezielt Unternehmen aus, deren Rendite/Risiko-Verhältnis günstig ist.

Wird das Kapital jungen innovativen Unternehmen bereitgestellt, die naturgemäß ein hohes Risiko, aber auch entsprechende Wachstumschancen in sich bergen, so spricht man von Risikokapital oder Wagniskapital (englisch: venture capital).

Wie der Name Private Equity schon vermuten lässt, sind Investitionen privat und somit ist es nicht einfach, verlässliches Datenmaterial zu erhalten. Private Equity-Gesellschaften unterliegen strengen Regeln und dafür gibt es auch einen Grund.

„Zum einen sollen sie nur diejenigen Anleger anlocken, die nicht auf ihr Geld angewiesen sind und es auch nicht schnell wieder abziehen. Schließlich ist der Umbau von Unternehmen ein langwieriges Geschäft, das viel Kapital bindet. Zum anderen steht den hohen Renditen ein hohes Risiko gegenüber. Nicht alle trudelnden Firmen werden erfolgreich saniert. Zudem fließt auch viel Kapital in Firmenneugründungen, die oft genug scheitern. Von den Anteilen, von denen sich deutsche Wagniskapital-Investoren 2012 wieder trennten, verbuchten sie fast die Hälfte als Totalverlust.“ (Wie Anleger in Private Equity investieren / FAZ 6. Mai 2013)

Auch wenn auf den ersten Blick die Werteentwicklung von Private Equity-Unternehmen recht beeindruckend sein kann, so muss man ihre Leistung genau vergleichen. Eine Studie untersuchte Risikokapitalrenditen von 1960 bis 1999 und stellte fest, dass in über 40 Jahren Venture Capital-Fonds eine jährliche Wertentwicklung von 13,4 % erzielten. Das ist ein Prozentpunkt besser als die Entwicklung des US-amerikanischen Aktienmarktes (S&P 500), aber ein Prozentpunkt weniger als Small-Cap-Growth-Aktien, eine ähnliche Equity-Assetklasse.

Eine Studie von 2005 untersuchte über 16.000 Finanzierungen von mehr als 7700 Unternehmen von 1987 bis 2000. Das Ergebnis: Die Rendite für Risikokapital war vergleichbar mit den kleinsten NASDAQ-Wachstumswerten, aber das Risiko der Illiquidität und einer hohen Preisvolatilität machte sie viel riskanter als ihre börsennotierten Pendants. Schlimmer noch, die Überlebensrate (Survivor Bias) ist ein ernstes Problem. Diese liegt je nach Studie irgendwo zwischen 25 % und 40 % in den ersten 10 Jahren nach der Übernahme. Die Verteilung der Rendite ist ähnlich wie die von Lotterielosen, d.h. es gibt ein paar Sieger, aber viele Verlierer. Keine gute Basis für einen langfristig ausgerichteten Vermögensaufbau. Hinzu kommt noch eine außerordentlich hohe Kostenbelastung.

Eine im Auftrag von Stiftung Warentest durchgeführte Untersuchung liefert alarmiernde Ergebnisse.

Geprüft wurden 1139 Beteiligungsfonds ab 1972 (666 bereits aufgelöste Fonds, bei denen das Endergebnis also bereits feststeht und 473 noch laufenden Fonds). Im Schnitt erlitten Anleger im Rahmen der untersuchten Fonds einen vollständigen oder zumindest teilweisen Verlust auf Ihr eingesetztes Kapital in Höhe von:

- 62 Prozent der Umweltfonds

- 57 Prozent der geschlossenen Immobilienfonds

- 81 Prozent der Schiffsbeteiligungen

Insgesamt verbrannten die untersuchten Fonds Anlegergelder in Höhe von annähernd 4,3 Milliarden Euro. Zum Vergleich, in den Verkaufsprospekten wurden Gewinne von 15,4 Milliarden Euro in Aussicht gestellt stellten. Zudem dürfte das Ergebnis noch eher zu Gunsten der Beteiligungsfirmen ausgefallen sein, da viele Pleitefonds gar nicht berücksichtigt wurden.

Gold als Anlageklasse – sicher oder sinnlos?

Gold: Aufgrund der hohen Staatsverschuldung wächst die Skepsis gegenüber ungedecktem Papiergeld (nicht durch Gold hinterlegt). Gold in seiner Eigenschaft als sicherer Hafen dient oftmals als Fluchtwährung und konnte insbesondere von einer möglichen Geldentwertung und oder einer anstehenden Währungsreform profitieren.

Bedenkt man, dass die durchschnittliche Lebensdauer einer ungedeckten Währung im Schnitt ca. 42 Jahre beträgt (Nachkriegszeit) und ungedecktes Papiergeld maximal 100 Jahre überlebt hat, dann ist die Flucht in Gold durchaus nachvollziehbar, ist sie doch als Anlage gegenüber anderen Anlageklassen (Aktien und Anleihen) unkorreliert und bietet langfristigen Schutz vor Inflation. Nachdem der Goldstandard aufgegeben wurde und seine Funktion im Jahr 1913 durch die amerikanische Notenbank Fed übernommen wurde, verlor der US-Dollar gegenüber Gold 99 % an Wert und etwa 96 % seiner Kaufkraft.

Von 2000 bis 2011 gehörte Gold zu den erfolgreichsten Anlageklassen mit einer Wertentwicklung von 450 % auf US-Dollar Basis. Nach Abzug der Inflationsrate konnten sich die Anleger immer noch über eine reale Wertsteigerung von etwa 420 % freuen.

Doch um sich nicht von der Entwicklung der vergangenen Jahre blenden zu lassen, lohnt ein Blick in die Vergangenheit.

Von 1900 bis 2010 (111 Jahre) erzielte Gold gerade mal eine um 0,9 % bessere Wertentwicklung (in US-Dollar gerechnet) als die Inflationsrate und wäre aufgrund der niedrigen Rendite damit als Portfoliobeimischung eher ungeeignet. Doch es ist wichtig zu beachten, dass sehr langfristige Renditezahlen für Gold irreführend sind und sehr wahrscheinlich unterschätzt werden. Von 1900 bis 1971 wurde der Goldpreis in US-Dollar von der US-Regierung festgelegt. Damit war seine Entwicklung eingeschränkt. Erst mit der Freigabe begann sich Gold als Anlage zu rechnen.Von 1970 bis 2010 (41 Jahre) erzielte Gold eine jährliche Rendite in Euro in Höhe von 4 %. Dies entspricht einer Wertsteigerung von 500 %. In der gleichen Betrachtungsperiode konnten deutsche Staatsanleihen (RexP) ihren Wert jährlich um 3,9 % und die global ausgerichteten Aktienmärkte (MSCI World in Euro) ihren Wert um 4,2 % steigern.

Deshalb ist Gold aufgrund seiner Renditeentwicklung nach 1970 durchaus zur Diversifikation geeignet, bewegt es sich doch weitgehend unabhängig von Aktien und Anleihen. Gegen Gold spricht jedoch die hohe Schwankungsanfälligkeit. So betrug das maximale Verlustrisiko innerhalb der Betrachtungsperiode von 1970 bis 2010 annähernd 76 % seiner Wertentwicklung und damit mehr als jede andere Anlageklasse.

Dennoch bietet Gold für Anleger, die einem ungedeckten Papiergeldsystem skeptisch gegenüberstehen, als Portfoliobeimischung eine unkorrelierte Versicherung gegen Staatsverschuldung und den Zusammenbruch einer Währung. Gegen Inflation bietet Gold jedoch eher keinen systematischen Schutz. In den vergagangenen 130 Jahren gelang es Gold nur in 4 Dekaden (10-Jahreszeiträume) die Inflationsrate zu übertreffen.

Lesen Sie hierzu eine neue Studie: Why Gold Won’t Protect You from Inflation.

Da Gold kein Produktivkapital ist und auch keine Zinserträge liefert, kann es längerfristig weder Aktien noch Anleihen ersetzen. Gold sollte demnach bestenfalls nur als Beimischung eingesetzt werden und 5-10 % des Anlagevermögens nicht übersteigen. Ohne erwarteten Erträge (intrinsischer Wert), bleibt Gold ein Mythos, welcher nur von der Psychologie und einer möglichen Angebotsverknappung profitiert.

Fazit: Von Hedge-Fonds und Private Equity-Anlagen raten wir aus vorgenannten Gründen ab. Sinnvoller ist ein global ausgerichtetes und hoch diversifiziertes Portfolio aus Aktien und Anleihen mit einer Berücksichtigung von Dimensionen höherer Ertragschancen. Gerne unterstützen wir Sie bei der Umsetzung.

(Foto: Gina Sanders – Fotolia.com)