Ca. 300.000 Akademiker haben einen Teil oder ihre gesamte private Altersvorsorge über den Finanzvertrieb MLP umgesetzt. In diesem Zusammenhang wurden ca. 600.000 Versicherungsverträge der Heidelberger Lebensversicherung vermittelt.

Die Heidelberger Lebensversicherung AG wurde 1991 als MLP Lebensversicherung AG gegründet. 2006 erfolgte die Umbenennung in die Heidelberger Lebensversicherung AG. Im Jahr 2013 wurden im Bereich der fondsgebundenen Versicherungen ca. 375.000 Verträge mit einem Vermögen von ca. 5.5 Milliarden Euro verwaltet.

Für viele Versicherungsnehmer entwickelten sich die kapitalbildenden Verträge nicht wie gewünscht. Ursache sind und waren einerseits die hohen Produktkosten und andererseits die schlechte Wertentwicklung der fondsgebundenen Lebensversicherungsverträge der Heidelberger Leben.

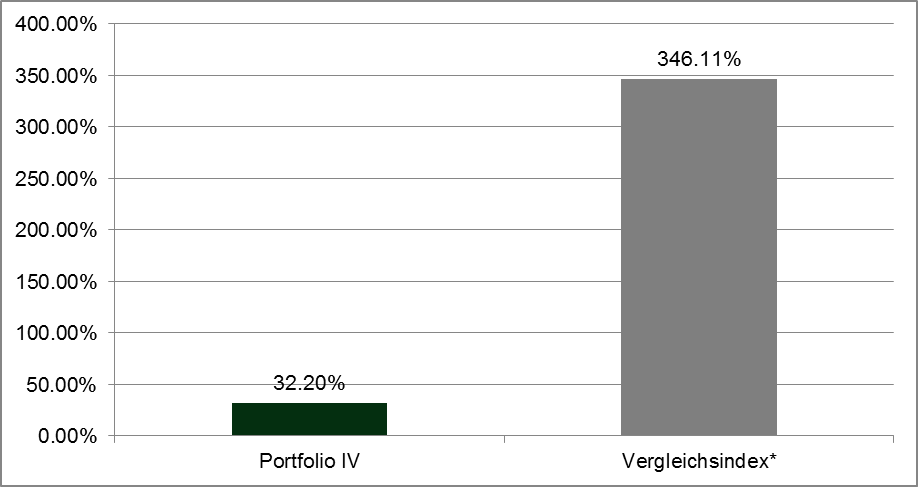

Wertentwicklung des MLP Portfolio IV Heidelberger Leben versus Vergleichsindex vom 1.8.1994 bis 31.12.2014

Wertentwicklungen der Vergangenheit sind keine Garantie für zukünftige Wertentwicklungen.

Heidelberger Leben fondsgebundene Lebensversicherung besser kündigen, weitersparen oder betragsfrei stellen

Einige Anleger stellen sich daher die Frage, ob es Sinn macht, die Versicherungsverträge zu kündigen, um dann den Rückkaufswert und die bestehende Sparrate in eine alternative Anlage zu investieren, welche nach Kosten und Steuern einen Mehrertrag liefert. Um hier eine Entscheidung treffen zu können, ist einerseits eine Analyse der persönlichen Situation und andererseits eine detaillierte Vertragsanalyse notwendig.

Heidelberger Leben: Vorgehensweise zur Ermittlung der aktuellen Gesamtkostenquote

Um die Rentabilität nach Kosten einer MLP Heidelberger Leben fondsgebundenen Lebensversicherung beurteilen zu können, sind einige Vertragsdaten erforderlich. Fehlende Daten können von der Heidelberger Lebensversicherung angefordert werden. Nachfolgend zeigen wir Ihnen eine Musteranalyse für einen bestehenden Vertrag (Tarif FLVG3) einer Heidelberger Leben fondsgebundenen Lebensversicherung.

1. Vertragsdaten der Heidelberger Leben fondsgebundenen Lebensversicherung beschaffen

a) aktuelles Anteilsguthaben

b) aktueller Rückkaufswert nach Steuern

c) aktuelle Sparrate ohne Zusatzversicherung (Beitragsbefreiung, Berufsunfähigkeitsrente)

d) Prognostizierte Ablaufleistung bei 0/3/6/9% Wertentwicklung der Portfolios mit aktueller Sparrate ohne Dynamisierung.

Die Vertragsdaten schauen wie folgt aus:

zu a/b) Aktuelles Anteilsguthaben und Rückkaufswert nach Steuern: 48.690,54 €

zu c) Aktuelle Sparrate: monatlich 274 Euro über die nächsten 25 Jahre

zu d) Prognostizierte Ablaufleistung bei z.B. 6% jährliche Rendite der Kapitalanlage: 328.327,41 €

2. Ermittlung der Kosten des Versicherungsmantels der Heidelberger Leben fondsgebundenen Lebensversicherung

Nach Eingabe in einen Zinseszinsrechner (z.B. www.zinsen-berechnen.de) erhalten wir eine Rendite nach Versicherungsmantelkosten von 5,04% p.a.

Was bedeutet das nun? Anstatt der angezeigten Rendite von 6 % bekommen wir nur eine Rendite von 5,04%. Woran liegt das? Ganz einfach. Die Differenz ist die durchschnittliche jährliche Kostenbelastung des Versicherungsmantels (6 %-5,04% = 0,96%) über die nächsten 25 Jahre.

3. Kapitalanlagekosten der Heidelberger Leben fondsgebundenen Lebensversicherung

Das ist aber noch nicht alles. Denn es fehlen noch die Kosten der Kapitalanlage. Wenn in der Musterberechnung von 6% Rendite der Fonds die Rede ist, heißt das Rendite nach Kapitalanlagekosten.

In unserem Fall ist der Anleger im Portfolio IV der Heidelberger Leben investiert. Dieses Portfolio besteht aus verschiedenen Dachfonds (z.B. Best Global Concept OP, Best Europe Concept OP, Best Emerging Markets Concept OP usw.) und hat eine Aktienquote von ca. 80%. Im Jahr 2014 betrugen die laufenden Kosten der Dachfonds des Portfolio IV ca. 2 % (ohne Transaktionskosten).

Wenn wir wie in der Musterberechnung eine Rendite nach Kapitalanlagekosten von 6 % erreichen möchten, muss der Kapitalmarkt 8% p.a. erzielen, da die Rendite durch die 2% Dachfondskosten geschmälert wird.

MLP Fondspolice mit einer Gesamtkostenquote von 2,94%!

Obiger Vertrag mit einem Bestandskapital von 48.690,54 € und einer monatlichen Sparrate von 274 € über die nächsten 25 Jahre, erzielt bei einer Kapitalmarktrendite von 8%, Dachfondskosten von ca. 2% und Versicherungsmantelkosten von 0,94% eine Ablaufleistung von 328.327,41 €, was eine Rendite nach Kosten von 5,06% entspricht.

Da die Fondspolice vor 2005 abgeschlossen wurde, ist der Vertrag bei Entnahmen oder Kündigung nach 12 Jahren steuerfrei.

Das ist der Status Quo, den es zu schlagen gilt!

Vergleich: MLP und Heidelberger Leben versus günstige Alternativlösung

Wie schauen nun die Alternativen aus?

Es gibt zwei Möglichkeiten: Investition in einen Fondssparplan oder Investition in einen Fondssparplan innerhalb eines kostengünstigen Versicherungsmantels.

Was nach Kosten und Steuern sinnvoller ist, wird im Beitrag: „Fondssparplan oder fondsgebundene Rentenversicherung?“ beschrieben.

Für unseren Musterfall ist die zweite Variante günstiger.

Folgenden Annahmen liegen zugrunde:

- erwartete Kapitalmarktrendite über die nächsten 25 Jahre von 8%

- Investition: einmalig 48.690,54 € + monatlich 274 € über 25 Jahre

- Zielkapital nach Kosten und Steuern in 25 Jahren: > 328.327,41 €

Es gibt drei Faktoren, die optimiert werden können:

- Kosten des Versicherungsmantels

- Kosten der Kapitalanlage

- Anlagestrategie

Wir konzentrieren uns in diesem Beitrag nur auf die Kostenoptimierung. Die Optimierung der Anlagestrategie wird in anderen Beiträgen behandelt.

zu a) Die Kosten eines günstigen Versicherungsmantels über die Gesamtlaufzeit liegt je nach Gesellschaft und Tarif zwischen 0,2 – 0,5% p.a.

zu b) Die laufenden Kapitalanlagekosten liegen bei Einsatz von kostengünstigen ETFs bzw. Indexfonds je nach Portfolio zwischen 0,3 – 0,5% p.a.

In unserem Fall gehen wir von einer Gesamtkostenquote (Versicherungsmantel + Kapitalanlage) von 0,8% p.a. aus. Zum Ablauf gilt das Halbeinkünfteverfahren (> 12 Jahre Laufzeit + > 62. Lebensjahr).

Mehrertrag von mehr als 70.000 € !

Ist es nun günstiger den MLP-Vertrag weiter zu besparen oder ist es sinnvoller den Heidelberger Leben Vertrag zu kündigen und den Rückkaufswert (die 48.690,54 €) sowie die geplanten monatlichen Sparbeiträge von 274 € in eine andere fondsgebundene Versicherungslösung zu investieren?

Das Ergebnis schaut wie folgt aus:

Bei einer angenommenen jährlichen Kapitalmarktrendite von 8% und Produktkosten von 0,8% beträgt die Rendite 7,2% p.a.

Vor Steuern liegt das Ergebnis bei 481.993,71 . Eingezahlt wurden 130.890,54 €. Der Zuwachs beträgt 351.103,17 € (481.993,71 – 130.890,54). Davon ist die Hälfte zu versteuern, also 175.551,59 €.

Bei einem Grenzsteuersatz inklusive Soli von 47,48% gehen somit 83.351,89 € an das Finanzamt.

Als Endergebnis verbleiben nach Kosten und Steuern 398.641,82 € (481.993,71-83.351,89) gegenüber 328.327,41 € beim Altvertrag.

Oder etwas deutlicher: Bei Kündigung der Heidelberger Leben Fondspolice und Neuinvestition in eine günstigere fondsgebundene Versicherungslösung erhöht sich die Ablaufleistung bei gleicher Kapitalmarktrendite und höchstem Grenzsteuersatz um 70.314,41 €.

Das Ergebnis verbessert sich noch weiter zu Ihren Gunsten:

- wenn die Entnahme nicht in Form einer Gesamtauszahlung erfolgt, sondern über mehrere Tranchen (zwischen dem 62. und 85. Lebensjahr) verteilt wird. Dies hat zur Folge, dass kleinere Entnahmebeträge das zu versteuernde Einkommen minimieren und somit die steuerliche Belastung bzw. das Nachsteuerergebnis weiter reduzieren können.

- wenn Sie in der Ablaufphase (ab dem 62. Lebensjahr) einen niedrigeren Grenzsteuersatz inkl. Soli als 47,48% haben

- wenn Sie Altverträge haben, die erst nach 2004 abgeschlossen wurden. In unserem obigen Musterfall handelt es sich um einen steuerfreien Vertrag (Abschluss vor 2005). Altverträge mit Abschluss nach 2004 unterliegen dem Halbeinkünfteverfahren.

Fazit: Bestehende fondsgebundene Versicherungen sollten genauestens bzgl. ihrer Gesamtkostenquote geprüft werden. Denn 1 oder 2% geringere Kosten bringen langfristig über den Zinseszinseffekt erhebliche Mehrwerte. Es gibt inzwischen sehr günstige fondsgebundene Lebens- und Rentenversicherungen mit Gesamtkostenquoten (Versicherungsmantel + Kapitalanlage) von weniger als 1%, so dass es Sinn macht, teure Altverträge zu kündigen und die Sparrate nebst bestehender Rückkaufswerte in kostengünstigere Verträge zu investieren. Außer der Heidelberger Lebensversicherung sind es vor allen Dingen die vermittelten Verträge einzelner Finanzvertriebe (DVAG usw.), die durch eine hohe Gesamtkostenquote auffallen.

Wenn Sie sich optimieren möchten, rufen Sie uns einfach unter der 06861/709156 an oder senden uns eine E-Mail.

Das könnte Sie auch noch interessieren:

(Foto: Detlev Reimer – Internetmarketingportal.de