Bei der Fondsauswahl spielen die Fondskosten für die meisten Investoren nur eine untergeordnete Rolle. Weitaus wichtiger sind für viele Anleger die Auszeichnungen der Ratingagenturen, die Wertentwicklung der Vergangenheit oder einfach nur die Hochglanzprospekte und die Empfehlungen ihres Beraters.

Den meisten Anlegern ist nicht bewusst, dass die Fondskosten zu einem Großteil für den Anlageerfolg verantwortlich sind. Denn diese beeinflussen maßgeblich die Wertentwicklung der Fondsanlage.

Glaubt man jedoch den Versprechungen der Finanzindustrie, so sind nicht die Kosten, sondern nur die Qualität des Fondsmanagers entscheidend für eine gute Wertentwicklung. Selbstverständlich, dass eine hohe Qualität durchaus auch etwas mehr kosten darf. Aber wie sieht es in der Realität aus? Können die hochbezahlten Fondsmanager die Erwartungen der Anleger erfüllen?

Aktiv gemanagte Fonds rentieren meist schlechter als ihr Vergleichsindex

Regelmäßig werden am Ende eine Jahres die Fondsstatistiken für das abgelaufene Geschäftsjahr veröffentlicht und die erfolgreichsten Fonds und deren Manager ausgezeichnet. Betrachtet man nicht ausschließlich die Gewinner eines Jahres, sondern das gesamte Fondsuniversum, so ergibt sich ein ganz anderes Bild.

Denn bei einer gesamtheitlichen Betrachtung schneiden jedes Jahr ca. 70 bis 80 % der Publikumsfonds schlechter ab als ihr Vergleichsindex (Benchmark).

Über längere Zeiträume nimmt die Zahl der unterdurchschnittlichen Fonds noch weiter zu, so dass es nach 5 Jahren nur noch ganz wenigen Publikumsfonds gelingt, ihr selbst auferlegtes Ziel zu erreichen. In der Regel hinken weit über 90 % aller aktiv gemanagten Fonds der Marktentwicklung hinterher.

Woran liegt es, dass die Fondsindustrie ihre Versprechungen nicht einhält und in der Summe keinen Mehrwert für das Ihnen anvertraute Vermögen liefert?

Liegt also diese systematische Underperformance möglicherweise an der Unfähigkeit der Fondsmanager? Wohl eher nicht. Zwar gibt es auch hier Qualitätsunterschiede. Doch grundsätzlich sind Fondsmanager hochbezahlte Spezialisten mit Zugang zu erstklassigen Informationsquellen, was zunächst dem Unfähigkeitsgedanken widerspricht.

Eine weitaus plausiblere Erklärung sind die hohen laufenden Kosten im Fonds, die die Investmentgesellschaften einbehalten. Niedrigere Gebühren wirken sich direkt positiv auf die Wertentwicklung Ihres Fondsinvestments aus.

Sind die Fondskosten wirklich die Ursache für die dauerhaft bescheidende Wertentwicklung der Publikumsfonds?

Hierfür schauen wir uns die Fondskosten etwas genauer an. Denn es ist wichtig, die Fondskosten genau zu kennen, bevor Sie einen Fonds erwerben. Denn hier geht es um Ihr Geld. Schließlich würden Sie auch kein Auto kaufen, ohne vorher den Preis hierfür zu kennen.

Ein Fondsanleger wird beim Fondskauf mit verschiedenen direkten und indirekten Kosten belastet. Um eine Vergleichbarkeit zu vereinfachen, wurden aggregierte Kennzahlen wie das Total Expense Ratio (TER) oder die Ongoing Charges (laufende Kosten) eingeführt. Dennoch ist die Vergleichbarkeit nur teilweise geglückt, denn entscheidende Kostenbestandteile, die der Anleger mit seiner Anlage bezahlt, sind in den Kennzahlen gar nicht enthalten.

Mit diesen Fondskosten müssen Sie rechnen!

- Ausgabeaufschläge und Rücknahmeabschläge

Ausgabeaufschläge und Rücknahmeabschläge werden in der Regel nur „unwissenden“ Privatanlegern in Rechnung gestellt. Institutionelle Anleger zahlen diese einmalige Eintritts- oder Rücknahmegebühr grundsätzlich nicht. Diese Gebühren kommen dem Fondsvertrieb zugute und betragen bei Aktienfonds in der Regel bis zu 6 % bzw. bei Rentenfonds bis zu 3 % der Investitionssumme. Lässt sich ein Ausgabeaufschlag bzw. Rücknahmeabschlag beim Fondskauf nicht umgehen, macht es nur Sinn diese Gebühren zu akzeptieren, wenn dieser Fonds unter langfristigen Gesichtspunkten erworben wird.

Unser TIP: Ausgabeaufschläge und Rücknahmeabschläge sind grundsätzlich immer verhandelbar. Direktbanken bieten reduzierte bzw. gar keine Ausgabeaufschläge an. Auch können viele Fonds über die Fondsbörse Hamburg ohne Ausgabeaufschläge und Rücknahmeabschläge erworben werden (bitte auf Handelsvolumen achten). Eine weitere Alternative sind Indexfonds oder Anlageklassenfonds. Typ 0-Fonds, wie sie von einigen Anbietern beworben werden, werden zwar ohne Ausgabeaufschläge und Rücknahmeabschläge angeboten, sind aber dafür mit höheren laufenden Kosten ausgestattet. Typ-0 Fonds sind daher für längere Zeiträume nicht zu empfehlen.

Auch über Honorar-Finanzanlagenberater sparen Sie beim Fondskauf Geld. Sie erhalten dort Fonds zu Nettokonditionen (ohne Ausgabeaufschlag und Bestandsprovisionen) und zahlen lediglich ein Honorar für die Beratung.

- Verwaltungsvergütung

Die Verwaltungsvergütung besteht aus einer Managementgebühr, die für die Verwaltung des Fonds anfällt. Sie unterteilt sich in eine Vergütung für die Arbeit des Fondsmanagements und einer Vergütung für den Fondsvertrieb (Bestandsprovision). Als Fondsanleger erhalten Sie hierüber keine gesonderte Abrechnung, denn die Fondsgesellschaft belastet die hierfür veranschlagte Gebühr direkt aus Ihrem Fondsvermögen.

Unser TIP: Der Verkaufsprospekt und der letzte Rechenschaftsbericht weisen die Verwaltungsvergütung aus. Auch hier gilt: Weniger ist mehr!

- Bestandsprovisionen

Die Bestandsprovision (Retrozessionen) ist ein Teil der Verwaltungsvergütung. Wie zuvor erwähnt, honoriert die Fondsgesellschaft durch die Bestandsprovision den Absatz ihrer Produkte. Diese laufende Vergütung wird aus dem Fonds gezahlt und fließt an Vertriebspartner, die Ihnen die Fonds vermitteln. Hier ist besondere Vorsicht geboten. Denn eine hohe Bestandsprovision ist nicht selten der Grund für eine Verkaufsempfehlung. Kein Wunder, dass Bestandsprovisionen in einigen Ländern (z.B. Großbritannien) nicht mehr zulässig sind.

Unser TIP: In Deutschland sind Vertriebspartner (Banken oder freie Vermittler) verpflichtet, die Bestandsprovision auf Anfrage offenzulegen. Nutzen Sie diese Möglichkeit. Zu wissen, was Ihr Gegenüber verdient, gibt Verhandlungsspielraum gerade dann, wenn Ihr Vertriebspartner noch einen Ausgabeaufschlag in Rechnung stellen möchte.

- Depotgebühren

Depotgebühren fallen nicht nur direkt bei Anlegern an, die Fondsanlagen im Depot halten, sondern auch bei Investmentfonds werden Depotgebühren fällig. Denn auch Fonds halten Wertpapierbestände, die von einer Depotbank verwaltet werden. Die Depotbankgebühr beträgt im Schnitt zwischen 0,05 % und 0,1 % des Fondsvermögens und wird vom Fondstyp und seiner Größe (Fondsvolumen) beeinflusst.

Unser TIP: Einen guten Überblick über die hier aufgeführten Kosten erhalten Sie im Verkaufsprospekt des jeweiligen Fonds.

- Transaktionskosten

Transaktionskosten sind die Kosten, die für Umschichtungen im Fonds (Kauf und Verkauf der einzelnen Wertpapiere) anfallen. Sie hängen von der Umschlaghäufigkeit (Turnover) der Wertpapiere im Fonds ab. Diese Kosten werden in der Regel für Publikumsfonds nicht ausgewiesen und werden weder in dem Total Expense Ratio (TER) noch den „Ongoing Charges“ berücksichtigt. Da diese Kosten nicht unerheblich sind und bei Aktienfonds auch schon mal bis zu 2 % p.a. betragen können, sind die Transaktionskosten ein wesentlicher Bestandteil der realen Gesamtkosten im Fonds.

Unser TIP: Vermeiden Sie Fonds mit hohen Transaktionskosten. Ein Blick in den Jahresbericht liefert nähere Informationen. Zudem ist eine hohe Umschlagshäufigkeit meist ein Indiz für hohe Transaktionskosten.

- Market Impact Kosten

Market Impact Costs, zu Deutsch Marktbeeinflussungskosten entstehen, wenn Fonds große Wertpapierpositionen handeln. Durch die Größe des Ordervolumens werden diese dann nicht zum aktuellen Marktpreis abgerechnet, sondern durch die Beeinflussung des Marktpreises werden Kauforders über Marktpreis und Verkaufsorders unter Marktpreis ausgeführt. In illiquiden Märkten, wie z. B. bei Schwellenländer- oder bei Nebenwerten, können Transaktionen schon mit niedrigem Volumen zu hohen Market Impact Costs führen. Der aktuelle „Marktpreis“ ist somit nicht der tatsächlich erzielbare Preis.

Unser TIP: Vermeiden Sie Fonds mit hohen Volumina, insbesondere wenn diese in weniger liquide Märkte investieren.

- Performanceabhängige Gebühren

Zu den zuvor aufgeführten Kosten, berechnen vielen Fonds zudem noch eine performanceabhängige Gebühr. Diese Gebühren werden zwar als Anreiz für eine gute Leistung des Fondsmanagements verkauft, sind aber bei genauer Betrachtung eher nicht im Sinne des Anlegers. Hier stellt sich die Frage, warum ein Fondsmanagement zusätzlich entlohnt werden soll, wenn diese eine gute Leistung erbringt? Schließlich wird das Fondsmanagement dafür bezahlt. Im Gegenzug wird das Fondsmanagement ja auch bei einer schlechten Wertentwicklung seinen Anlegern kein Geld zurückerstatten.

Unser TIP: Vermeiden Sie Fonds mit einer performanceabhängigen Vergütung. Sollten Sie dennoch einen Fonds mit einer „Performance Fee“ erwerben, empfiehlt es sich die Ausgestaltung genau zu analysieren. Die Ausgestaltung sollte neben einer fair gewählten Benchmark auch eine „High-Watermark“ beinhalten und gewährleisten, dass performanceabhängige Gebühren nur in Rechnung gestellt werden dürfen, wenn der Fondspreis einen neuen Höchststand erreicht hat.

- Total Expense Ratio (TER)

Jeder Publikumsfonds ist verpflichtet die Total Expense Ratio (TER) zu veröffentlichen. Die TER setzt die Gesamtkosten eines Fonds in das Verhältnis zum Fondsvolumen (BVI-Methode). Diese Gesamtkosten beinhalten die direkten auf Fondsebene anfallenden Kosten wie beispielsweise die fixe Verwaltungsvergütung, eventuell separate Managervergütungen, Depotbank- und Depotgebühren, Prüfungskosten oder Servicegebühren.

Unser TIP: Die Total Expense Ratio (TER) beinhaltet, nicht wie der Name vermuten lässt, alle Fondskosten. Nicht mit eingerechnet werden performanceabhängige Gebühren, Gebühren für Zielfonds, wie sie beispielsweise in Dachfonds anfallen sowie Transaktionskosten und Market Impact Costs. In der Regel muss ein Fondsanleger mit weitaus höheren Fondskosten rechnen.

- Ongoing Charges

Eine neue Kennzahl, welche im Zuge der Einführung der europäischen Fondsgesetzgebung UCITS IV eingeführt wurde sind Ongoing Charges. Der wesentliche Unterschied zu dem Total Expense Ratio (TER) besteht darin, dass die bei Dachfonds laufenden Kosten auf Zielfondsebene berücksichtigt werden. Ongoing Charges sollen zukünftig das Total Expense Ratio (TER) ersetzen und sind Bestandteil der Kundeninformation (KIID) bzw. im Verkaufsprospekt nachzulesen.

Unser TIP: Nicht enthalten in den Ongoing Charges sind, wie auch schon bei dem Total Expense Ratio (TER), weder die Ausgabeaufschläge bzw. Rücknahmeabschläge, eine mögliche performanceabhängige Vergütung, sowie die Transaktionskosten im Fonds. Somit weisen die Ongoing Charges ebenfalls nur einen Teil der Kostenbelastung aus und sind für einen realen Gesamtkostenvergleich nur bedingt geeignet.

Soweit die Theorie. Beschäftigen wir uns nun mit den realen Kosten, also den Kosten, die wirklich dem Fonds belastet werden.

Wie hoch sind die durchschnittlichen realen Fondskosten bei Aktienfonds ohne Berücksichtigung einer performanceabhängigen Vergütung?

Wie wir bereits gesehen haben, helfen weder das Total Expense Ratio (TER) noch die Ongoing Charges bei einen sinnvollen Fondskostenvergleich. Denn die Transaktionskosten, die Market Impact Kosten und eine performanceabhängige Vergütung sind im Total Expense Ratio (TER) bzw. den Ongoing Charges, wie zuvor bereits erwähnt, noch nicht eingerechnet. Diese können bei Aktienfonds neben dem Total Expense Ratio (TER) und den Ongoing Charges gut und gerne nochmals 1.5 % oder mehr pro Jahr betragen und die realen Fondskosten deutlich erhöhen.

Hier eine beispielhafte Darstellung: Konservative Berechnung der „realen“ Fondskosten

Mit welchen realen Fondskosten sollte man rechnen?

- Aktive Fonds Standardwerte: 3,1 % p.a.

- Aktive Fonds Schwellenmärkte: 3,5 % p.a.

- Aktive Fonds Nebenwerte: 4,0 % p.a.

- Aktive Fonds Rentenfonds: 2,0 % p.a.

- Aktive Mischfonds: 2,5 % p.a.

Rechenbeispiel: Fondskostenbetrachtung und das was am Ende übrig bleibt

Geht man von einer durchschnittlichen Renditeerwartung von einem global ausgerichteten Portfolio von 10 % p.a. aus, welches annähernd vergleichbar mit der Wertentwicklung des MSCI World von 1/1975 bis 12/2014 ist, so sinkt nach Fondskosten die Fondsrendite von 10 % p.a. im Schnitt auf 6,9 % p.a. und das ohne Ausgabeaufschläge und performanceabhängige Vergütungen zu berücksichtigen.

Die nachfolgende Grafik zeigt den Einfluss der jährlichen Kostenbelastung von 3,1 % auf die Vermögensentwicklung eines global ausgerichteten Portfolios?

100.000 Euro investiert in ein globales Portfolio mit und ohne 3,1 % Kostenbelastung (1/1975-12/2014)

Wenn also die Kosten im Wesentlichen für das schlechte Abschneiden von aktiven Fonds verantwortlich sind, stellt sich die Frage, ob es sich generell lohnt in aktive Fonds mit relativ hohen Kosten zu investieren oder besser gleich eine kostengünstige Indexfondsvariante (ETF) zu wählen?

Die nachfolgende Gegenüberstellung vergleicht die reale Kostenbelastung aktiver Fonds mit passiven Fonds (Indexfonds – ETF`s) mit einer angenommenen Marktrendite von 10 % p.a.

Auch hier zeigt sich die klare Überlegenheit von kostengünstigen Anlageformen. Im Zeitablauf nimmt der Renditevorsprung zwischen der kostenintensiven (aktive Fonds) und kostengünstigen (Indexfonds) Variante, bedingt durch den Zinseszinseffekt, immer weiter zu und beträgt nach 40 Jahren weit über 2.000.000 Euro – weit mehr als eine Ertragsverdopplung!

Mehrwert mit kostengünstigen (Indexfonds/ETF´s) aufgrund niedriger Kosten

Fazit: Schauen Sie bei der Fondsauswahl genau auf die Kostenbelastung. Denn diese entscheidet darüber, ob Sie aufgrund der gewählten Struktur Ihre finanziellen Ziele überhaupt erreichen werden. Auszeichnungen von Ratingagenturen, die Wertentwicklung der Vergangenheit oder einfach nur die Hochglanzprospekte der Fondsgesellschaft helfen Ihnen hierbei nicht wirklich weiter. Besser geeignet als teure aktive Fondslösungen sind kostengünstige Indexfonds (ETFs). Spezialisierte Berater haben zudem Zugriff auf kostengünstige Anlageklassenfonds von Dimensional Fund Advisors. Diese bieten aufgrund Ihrer Struktur einen zusätzlichen Mehrwert, indem Sie Dimensionen höherer Ertragschancen berücksichtigen – ein nicht zu unterschätzender Vorteil.

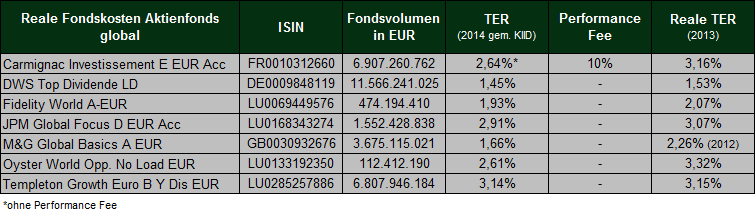

Die nachfolgende Übersicht zeigt die realen Fondskosten (real TER), also die Fondskosten inklusive Transaktionskosten und performanceabhängiger Vergütung (Performance Fee) ausgesuchter internationaler und europäischer Aktienfonds.

Übersicht über die realen Fondskosten (real TER) einiger ausgewählter global ausgerichteter Publikumsfonds

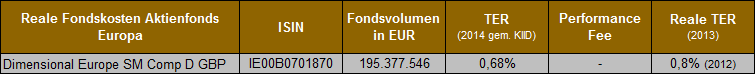

Es geht auch günstiger, wie das Beispiel Dimensional Fund Advisors zeigt.

Anlageklassenfonds von Dimensional Fund Advisors bieten neben einer äußerst attraktiven Kostenstruktur auch intelligente Bausteine, die es ermöglichen Dimensionen höherer Ertragschancen in einem hochdiversifiziertes Portfolio zu implementieren.

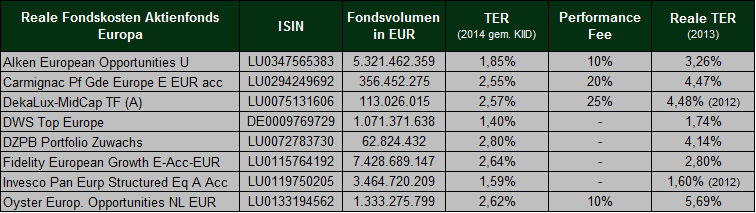

Übersicht über die realen Fondskosten (Real TER) einiger ausgewählter Publikumsfonds mit Anlageschwerpunkt Europa

Es geht auch günstiger, wie das Beispiel Dimensional Fund Advisors zeigt.

Dimensional Fund Advisors ist spezialisiert auf Anlagen in kleineren und mittelgroßen Unternehmen und bietet in diesem Segment hervorragende Fondslösungen an. Diese liefern im Rahmen eines hochdiversifizierten Portfolios einen zusätzlichen Performancebeitrag.

Vermeiden Sie hohe Fondskosten. Denn diese sind der Performance Killer Nummer 1 für Ihr Vermögen.

Möchten Sie nähere Informationen, wie Sie Ihr Portfolio mit kostengünstigen Fonds nach wissenschaftlichen Grundsätzen ausrichten können, dann rufen Sie uns unter der 06861/709156 an oder senden uns eine E-Mail.

(Foto: Fiedels – Fotolia.com)